אוגוסט 2010

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

בעקבות המשבר הכלכלי האחרון הועמדו בספק רבות מהתפיסות הכלכליות המקובלות. אחת מהטענות שהועלו בתכיפות בעיתונות הכלכלית הייתה שבעתות משבר ניהול השקעות אקטיבי עדיף על ניהול פסיבי. הסיבה לכך, טענו מנהלי ההשקעות, היא שבעתות משבר השוק פועל בצורה לא רציונלית ולכן יש יתרון למנהלי השקעות מקצועיים שפועלים בקור רוח ויכולים לנצל את ההזדמנויות שמביא המשבר. בתי ההשקעות נסמכו על עליות פנומנליות בקרנות הנאמנות שלהם במהלך 2009 כעדות ליכולתם של המקצוענים להכות את מדד היחס. אולם ניתוח ביצועים של קרנות נאמנות איננו יכול להסתמך על תשואות של שנה אחת. על מנת לבחון את יכולתם של מנהלי ההשקעות לבחור מניות שמכות את מדד היחס בחנתי את הקרנות שמסווגות בהתמחות “מניות בארץ – מניות כללי”. מנהלי קרנות אלה נהנים מחופש מקסימלי בבחירת מניות ויכולים להרכיב תיקי השקעות מכל המניות של חברות ישראליות. לפיכך, אם נכונה הטענה שניהול השקעות אקטיבי עדיף על ניהול פסיבי בזמן משבר, היינו מצפים שקרנות רבות תראינה ביצועים עודפים ביחס להשקעה פסיבית במדד ת"א 100. הניתוח בוצע לגבי שתי תקופות: שלוש שנים וחמש שנים, כאשר הנתונים מעודכנים ל- 30/6/10.

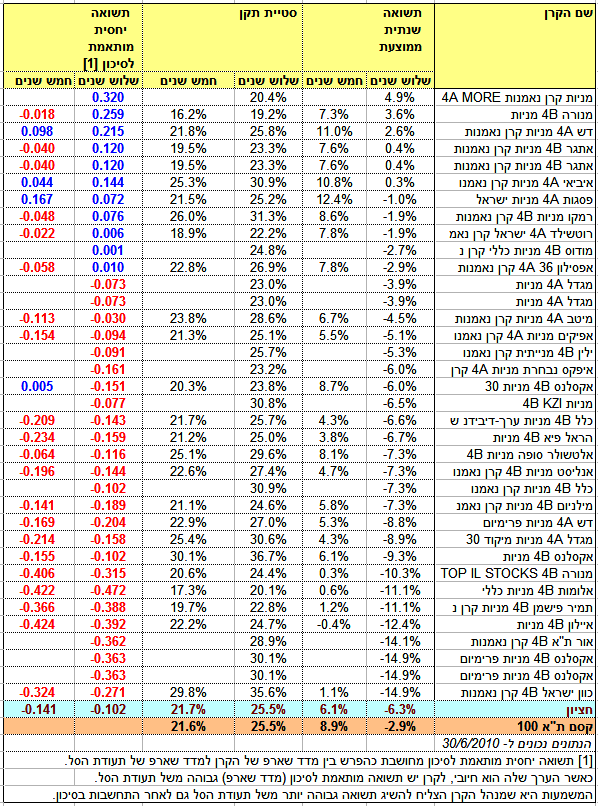

בבורסה לני"ע בתל אביב נסחרות היום 36 קרנות, שההתמחות שלהן מסווגת בקטגוריה “מניות בארץ – מניות כללי”, ושהיו קיימות גם לפני שלוש שנים (אינני לוקח בחשבון קרנות ששינו התמחות). כשמרחיבים את תקופת הבדיקה לחמש שנים מספר הקרנות הרלוונטיות מצטמצם ל- 25.

התשואה השנתית החציונית של 36 הקרנות בשלושת השנים האחרונות הייתה 6.3%-. לעומת זאת תעודת הסל של קסם שעוקבת אחרי מדד ת"א 100 הניבה באותה תקופה תשואה שנתית גבוהה יותר של 2.9%-. בסך הכל היו עשר קרנות שהניבו בשלושת השנים האחרונות תשואה גבוהה יותר משל תעודת הסל. המובילות ביניהן היו קרן מניות MORE של מיטב עם תשואה שנתית של 4.9% וקרן מנורה מניות עם תשואה שנתית של 3.6%. מצד שני היו קרנות שהסבו למשקיעים הפסדים נכרים, כשהגרועה שביניהם הייתה קרן כיוון ישראל עם תשואה שנתית של 14.9%-.

התשואה השנתית החציונית של 25 הקרנות בחמש השנים האחרונות הייתה 6.1%. גם לתקופה של חמש שנים השקעה בתעודת סל הניבה תשואה גבוהה יותר של 8.9%. בחמש השנים האחרונות היו רק שלוש קרנות נאמנות שהניבו תשואה שנתית ממוצעת גבוהה יותר משל תעודת הסל: קרן פסגות מניות ישראל עם תשואה שנתית של 12.4%, קרן דש מניות עם תשואה שנתית של 11% וקרן איי .בי.איי מניות עם תשואה שנתית של 10.8%. את תחתית הרשימה סוגרת קרן איילון מניות עם תשואה שנתית של 0.4%-.

בנוסף לתשואות חשוב לבחון גם את הסיכון שכרוך בהשקעה. המדד המקובל למדידת הסיכון הוא סטיית התקן שמשקפת את מידת התנודתיות של הקרן. השוואת סטיות התקן של הקרנות לסטיית התקן המקבילה של תעודת הסל מלמדת האם בחירה אקטיבית של מניות הצליחה להקטין את התנודתיות של תיקי ההשקעות. סטיית התקן החציונית של 36 הקרנות עם נתונים לשלוש שנים הייתה 25.5%, זהה לסטיית התקן של תעודת הסל. במקביל סטיית התקן החציונית של 25 הקרנות עם נתונים לחמש שנים (21.7%) הייתה גם היא כמעט זהה לסטיית התקן של תעודת הסל (21.6%).

על מנת לבחון את התשואה המותאמת לסיכון של הקרנות השתמשתי במדד שארפ:

מדד שארפ = (תשואת הקרן – תשואה של נכס חסר סיכון) / סטיית התקן של הקרן

כדי לבחון את ביצועיהם של מנהלי הקרנות יש להשוות את התשואה המותאמת לסיכון של הקרן לתשואה המותאמת לסיכון של הנכס שמהווה אמת מידה (Benchmark) – במקרה שלנו תעודת הסל קסם ת”א 100. ההפרש בין התשואה המותאמת לסיכון של הקרן לבין התשואה המותאמת לסיכון של אמת המידה נקרא תשואה יחסית מותאמת לסיכון. כאשר התשואה היחסית המותאמת לסיכון היא אפס אין לקרן שום יתרון מול אמת המידה; כאשר היא גדולה מאפס ביצועי הקרן טובים יותר משל אמת המידה ואילו ערך שלילי משמעו שאמת המידה עדיף על הקרן.

(תשואה יחסית מותאמת לסיכון היא מדד זהה למדד INBEST לדירוג קרנות נאמנות).

בחינה של הקרנות עפ"י קריטריון התשואה היחסית מותאמת לסיכון מראה כי:

-

ל- 11 קרנות מתוך 36 הייתה תשואה יחסית מותאמת לסיכון גבוהה מאפס בתקופת בדיקה של שלוש שנים.

-

ל- 4 קרנות מתוך 25 הייתה תשואה יחסית מותאמת לסיכון גבוהה מאפס בתקופת בדיקה של חמש שנים.

-

ל- 3 קרנות מתוך 25 הייתה תשואה יחסית מותאמת גבוהה מאפס הן בתקופת בדיקה של חמש שנים והן בתקופת בדיקה של שלוש שנים.

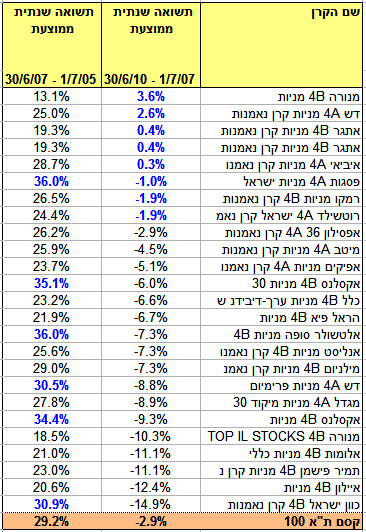

כשבוחנים את תשואות העבר של קרנות נאמנות חשוב לזכור שתשואות גבוהות יכולות לנבוע ממזל ולאו דווקא מכשרון. אם תשואת הקרן נובעת רק ממזל, ההסתמכות על תשואות העבר לא עוזרת למשקיעים לבחור קרנות טובות יותר. אחת הדרכים לאתר את הקרנות שהניבו תשואות גבוהות בגין כשרון ולא בגין מזל הוא לבצע ניתוח על פני מספר תקופות זמן. סביר להניח שקרנות שהתשואות שלהן נובעות רק ממזל לא תצלחנה לשחזר את ההצלחה במשך מספר תקופות. על מנת לבדוק נקודה זו בחנתי את התשואות של 25 הקרנות שהיו קיימות בחמש השנים האחרונות, בחלוקה לשתי תקופות משנה: שלוש השנים שבין ה– 1/7/2007 ל- 30/6/2010; השנתיים שקדמו להן מה- 1/7/2005 עד ה- 30/6/2007.

במהלך השנתיים שבין ה- 1/7/05 ועד ה- 30/6/07 הניבה תעודת הסל קסם ת"א 100 תשואה שנתית ממוצעת של 29.2%. רק ל-6 מתוך 25 הקרנות היו תשואות גבוהות יותר משל תעודת הסל. אולם ל-5 מתוך ששת הקרנות האלה היו תשואות נמוכות מאוד בשלושת השנים שלאחר מכן. בולטת במיוחד קרן כיוון ישראל שהניבה תשואה שנתית של 30.9% בשנתיים הראשונות, אולם בשלושת השנים שלאחר מכן היא ירדה לתחתית טבלת התשואות עם תשואה שנתית של 14.9%-. הטבלה ממחישה בצורה ברורה עד כמה התשואות הגבוהות של הקרנות נובעות בעיקר ממזל. למעשה רק קרן אחת – פסגות מניות ישראל – הצליחה לתת תשואות גבוהות יותר משל תעודת סל במשך שתי התקופות. באופן לא מפתיע קרן זו גם מדורגת במקום הראשון עפ"י המדד של תשואה מותאמת לסיכון לחמש שנים.

מהן המסקנות למשקיעים?

אמנם הטענה שניהול השקעות אקטיבי בזמן משבר פיננסי נראית על פניו הגיונית, היא לא עמדה במבחן המציאות. רובם הגדול של מנהלי ההשקעות בישראל לא הצליחו להניב ביצועים עודפים ביחס להשקעה פסיבית וזולה במדד ת"א 100.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.