מאי 2010

הסקירה התפרסמה גם ב- The Marker

תקופת השפל הגדול נחשבת עד היום לתקופה הגרועה ביותר עבור המשקיעים בשוק ההון. רק בנובמבר 1954, עשרים וחמש שנים לאחר תחילת המשבר, חזר מדד הדאו ג'ונס לרמתו מספטמבר 1929. מי שהשקיע בשוק המניות האמריקאי לפני המשבר היה צריך לחכות רבע מאה רק על מנת להחזיר את ערך הקרן שלו.

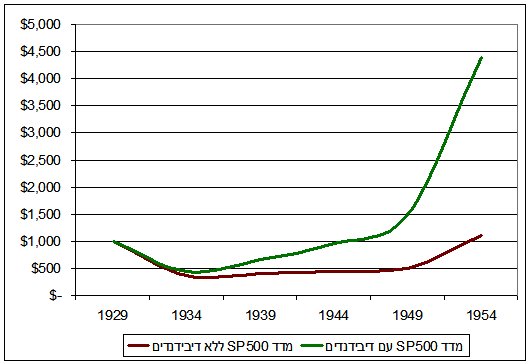

לאור זאת מפתיע לגלות שגם בתקופת השפל הגדול השקעה במניות לטווח ארוך הייתה עדיפה על השקעה באג"ח ממשלתי. את התובנה הזאת מציג ג'רמי סיגל, פרופסור לכלכלה מאוניברסיטת וורטון, בספרו The Future for Investors. ההסתכלות על מחירי המניות מגלה תמונה חלקית בלבד, מסביר סיגל, מכיוון שהיא איננה לוקחת בחשבון את ההשקעה החוזרת של הדיבידנדים ששולמו למשקיעים במהלך התקופה. ניתוח מלא של השקעה במניות, שכולל השקעה חוזרת של הדיבידנדים, מגלה תמונה אחרת לגמרי.

סכום של $1,000 שהיה מושקע במדד S&P 500 בספטמבר 1929, היה שווה בשנת 1939 רק 40% מערכו1. גם אחרי עשרים שנה עדיין היה שווי ההשקעה כ- 50% מערכה המקורי. רק בסוף שנת 1954 עלה ערך ההשקעה בחזרה ל- $1,100. התשואה השנתית הממוצעת של מדד S&P500 במהלך אותם עשרים וחמש שנים הייתה פחות מ- 0.5% ובוודאי לא הצדיקה את הסיכון שכרוך בהשקעה במניות.

אותו סכום של $1,000 דולר שהיה מושקע באג"ח של ממשלת ארה"ב עלה בערכו ל- $2,500 לאחר עשרים וחמש שנים, קרי: תשואה שנתית ממוצעת של 3.7%. כמובן, שעל מנת לקבל את התשואה הזאת, היה על המשקיע לחזות מראש את תחילת המשבר ולהעביר את השקעתו בזמן ממניות לאג"ח.

אולם, מה היה קורה להשקעה של $1,000 במדד S&P 500, אילו היה המשקיע ממתין בסבלנות לחזרת המדד לערכו טרום המשבר, וממשיך להשקיע בחזרה את הדיבידנדים ששולמו לו?

מסתבר שאחרי חמש עשרה שנה הוא היה מחזיר את כל ההפסד שלו, ולאחר עשרים וחמש שנה היה ערך השקעתו עולה ל- $4,400, והתשואה שנתית הממוצעת שלו הייתה כ- 6%, הרבה מעבר לתשואה שהיה מקבל אילו הצליח לעבור בזמן להשקעה באג"ח.

כיצד מוסברת תופעה זו? האם החברות לא קיצצו בתשלומי הדיבידנדים שלהן במהלך השפל הגדול?

החברות אכן קיצצו את תשלומי הדיבידנדים שלהם באופן ניכר. ב- 1934 היה סך הדיבידנד ששילמו החברות שכלולות במדד S&P 500 נמוך בכ- 50% מערכו לפני המשבר. אולם מחירי המניות ירדו הרבה יותר וערך המדד בתחילת שנות השלושים היה נמוך בכ- 80% מערכו לפני המשבר. יתרה מזאת, תשלומי הדיבידנדים חזרו לרמתם שלפני המשבר כבר ב- 1949, כחמש שנים לפני שהתרחשה העליה המקבילה בערך המדד. כתוצאה מכך תשואת הדיבידנד הממוצעת של מדד S&P 500 במהלך השפל הגדול הייתה כ- 6% לעומת כ- 3% ב- 1929. באופן שנראה כמעט פרדוקסלי, מניות שמשלמות דיבידנדים מניבות למשקיעים תשואה עודפת דווקא כשהשוק יורד.

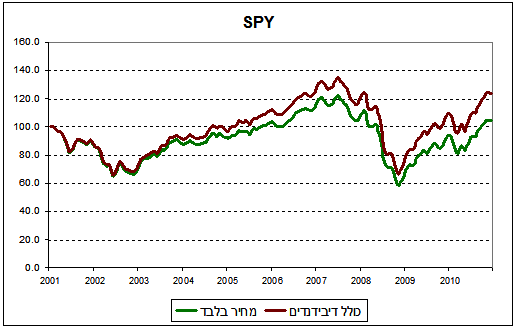

בעשור האחרון חוו המשקיעים בשווקי המניות שני משברים גדולים, בתחילת העשור ובסופו. מסתבר שגם בתקופה זו השקעה חוזרת של דיבידנדים הוכיחה את עצמה כמאיץ משמעותי לתשואות. $1000 שהיו מושקעים בתעודת הסל SPY - שעוקבת אחרי מדד SP500 – בתחילת אפריל 2001 היו שווים $1040 בסוף מרץ 2011. התשואה השנתית הממוצעת שנבעה מרווח ההון הייתה 0.4%.

לעומת זאת השקעה חוזרת של הדיבידנדים הייתה מביאה את ערך ההשקעה בסוף מרץ 2011 ל- $1240 שמשמעה תשואה שנתית ממוצעת של 2.1%.

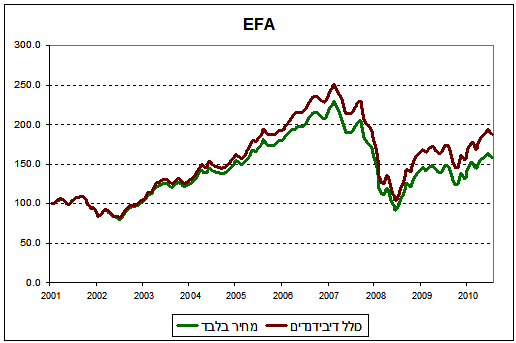

באופן דומה, ערכם של $1000 שהיו מושקעים בתעודת הסל EFA - שעוקבת אחרי שווקי המניות במדינות המפותחות ללא ארה"ב – מיד עם הנפקתה בתחילת ספטמבר 2001 היה עולה בסוף מרץ 2011 ל- $1590. אולם עם השקעה חוזרת של הדיבידנדים היה ערך ההשקעה עולה ל- $1880.

התשואה השנתית הממוצעת שנבעה מרווח ההון הייתה 4.9%, ואילו השקעה חוזרת של הדיבידנדים הייתה מעלה את התשואה השנתית ל- 6.8%.

כיצד ניתן לבצע השקעה חוזרת של דיבידנדים?

מי שמקפיד לעקוב אחרי תיק ההשקעות שלו יכול לבצע השקעה חוזרת של הדיבידנדים מיד לאחר קבלתם. אולם דרך זאת עשויה להיות קשה לביצוע למשקיע הקטן. ראשית היא דורשת מעקב צמוד אחרי תשלומי הדיבידנדים שמתבצעים לחשבון העו"ש בני"ע ישראלים ולחשבון דולרי בני"ע זרים; שנית בתיקים קטנים הדיבידנדים משולמים בסכומים קטנים, והשקעה חוזרת שלהם היא יקרה עקב עמלות המינימום שגובים הבנקים.

אפשרות נוספת שעומדת בפני המשקיעים היא לרכוש תעודות סל שעוקבות אחרי מדדי מניות ומבצעות השקעה חוזרת אוטומטית של הדיבידנדים. היתרון בתעודות סל כאלה הוא שהן חוסכות למשקיע את הצורך לעקוב אחרי תשלומי הדיבידנדים וכן את העמלות שכרוכות בהשקעה החוזרת שלהם. יתרון נוסף של תעודות הסל שמבצעות השקעה חוזרת של הדיבידנדים הוא שתשלום המס על הדיבידנד נדחה עד למימוש ההשקעה.

למעשה כל תעודת סל שעוקבת אחרי מדדי מניות ישראלים מבצעת השקעה חוזרת אוטומטית של הדיבידנדים. הסיבה לכך היא שמדדי המניות שמפרסמת הבורסה לני"ע בתל אביב הם מדדי תשואה כוללת, כלומר ערך המדד כבר כולל בתוכו השקעה חוזרת של הדיבידנדים. לעומת זאת מדדי מניות בחו"ל הם בדרך כלל מדדי מחיר ולכן תעודות סל וקרנות סל שעוקבות אחריהם משלמות למשקיעים דיבידנד במזומן. עם כל זאת ישנן מספר תעודות סל שעוקבות אחרי מדדי מניות בחו"ל שמבצעות עבור המשקיעים את השירות של השקעה חוזרת של הדיבידנדים. רשימה של תעודות סל אלה מוצגת בטבלה שלהלן.

בית ההשקעות הבולט בתחום זה הוא פסגות שמציע תעודות סל שעוקבות אחרי מדדי דיבידנדים (עולמי, קנדה, גרמניה, אוסטרליה, סקנדינביה, יפן סין וברזיל) ותעודות סל שעוקבות אחרי מדדי שווי שוק כגון MSCI עולמי, ראסל 2000, S&P500 ודאקס. גם בית ההשקעות תכלית מציע תעודות סל שעוקבות אחרי מדד מניות עולמי, מדד S&P500, ומדדי מניות בהודו ובברזיל, ושמשקיעות בחזרה את הדיבידנדים. בתי השקעות נוספים שהנפיקו תעודות סל מסוג זה הם: הראל, קסם, מבט ואינדקס.

למרות החשיבות של השקעה חוזרת של דיבידנדים, יש לה חסרון מבחינת תקנות המס על ני”ע זרים. דיבידנד שמשלמת חברה מחו"ל לתושב ישראל חייב בניכוי מס במקור במדינה שבה נסחר ני”ע. לפיכך תעודת סל שעוקבת אחרי מדד מניות מחו"ל משלמת למשקיעים רק את הדיבידנד נטו שהיא מקבלת. כאשר הדיבידנד משולם למשקיעים במזומן ינוכה מס בארץ רק אם שיעור המס שנוכה בחו"ל נמוך משיעור המס בארץ (20%), כך שהמס המצטבר יגיע ל- 20%. כך למשל בארה"ב שעור המס שמנוכה במקור על תשלומי דיבידנדים הוא 25%, ולכן בארץ לא מנוכה מס בכלל. אולם אם הדיבידנדים נטו (לאחר ניכוי המס בחו"ל) מושקעים בחזרה, כשהמשקיע יממש את השקעתו כל הרווח - שכולל גם רווח הון וגם רווח שנובע מהשקעה חוזרת של הדיבידנדים - ימוסה בשיעור של 20%. יוצא אפוא ששימוש בדיבידנד לצריכה שוטפת מזכה בהטבת מס, בעוד שהשקעה חוזרת של הדיבידנד יוצרת כפל מס.

הערות:

1) מדד S&P500 בצורתו הנוכחית הוצג לראשונה במרץ 1957, והתבסס על מדד קודם שחישב אלפרד קואלס (Cowles) שכלל את כל המניות שנסחרו בבורסה בניו יורק החל משנת 1871. במחקרים על שוק המניות האמריקאי מתייחסים לשני המדדים הנ"ל כאל מדד אחד.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.