האם הסבלנות משתלמת?

13/7/2008

"השקעה במניות משתלמת בטווח הארוך” - את המשפט הזה, מן הסתם, מכיר כל משקיע. הדעה המקובלת היא שאם טווח הזמן של השקעה הוא ארוך כדאי להשקיע בעיקר במניות, מכיוון שעפ"י ניסיון העבר הן נותנות תשואה גבוהה יותר משל אג"ח. יש כאלה שטוענים שבהשקעה לטווח זמן ארוך כדאי להחזיק רק במניות.

האם זה אכן כך? בכתבה שהתפרסמה בדה-מרקר לפני כחודשיים ( להשקיע במניות? לא תמיד) מציג נחמיה שטרסלר דעה הפוכה. לטענתו, האסטרטגיה של קניית מניות והחזקתן לטווח ארוך לא תמיד עובדת. כראיה לכך הוא מביא את התשואות של מדדי המניות המובילים בארה"ב ובאירופה בתקופה שמסוף דצמבר 2000 עד סוף אפריל 2008 (פרק זמן של קצת יותר מ- 8 שנים) ומראה שמי שהשקיע בהם בתקופה זו הפסיד. דוגמה נוספת היא השקעה במדד הניקיי היפני בסוף דצמבר 1989. מי שהשקיע אז במדד הניקיי נמצא עד היום (פרק זמן של יותר מ- 18 שנים) בהפסד.

כיצד ניתן לבדוק האם קניית מניות והחזקתן לטווח ארוך אכן משתלמת? כמובן שאף אחד איננו יכול לצפות את העתיד, והתשובה לשאלה זו יכולה להתבסס רק על ניסיון העבר.

מה מלמד אותנו ניסיון העבר לגבי התשואה ממניות בטווח הארוך?

במאמר שהתפרסם לפני כשלוש שנים, מציעים שני כלכלנים מבנק ההשקעות "מורגן סטנלי" שיטה חישובית לבדיקה האם ההשקעה במניות משתלמת בטווח הארוך.

Asset Allocation and Long-Term Returns: An Empirical Approach

Stephen Coggeshall and Guowei Wu, Morgan Stanley, July, 2005

הרעיון שעומד מאחורי שיטת הבדיקה הוא לחשב את התפלגות התשואות של תיק מניות שמוחזק לטווח ארוך. למה הכוונה? לצורך ההדגמה נשתמש במדד ס.פ. 500 כתיק המניות של המשקיע. ברשותנו נתונים של מדד ס.פ. 500, מתואמים לחלוקת דיבידנדים, החל מחודש דצמבר 1949 ועד חודש יוני 2008. נניח כעת שאנחנו רוצים לדעת מהן התשואות שקיבלו משקיעים שהחזיקו את מדד ס.פ. 500 במשך שנה רצופה. אנחנו יכולים לחשב תשואות שנתיות החל מדצמבר 1950 ביחס לדצמבר 1949, לאחר מכן ינואר 1951 ביחס לינואר 1950 וכך הלאה ועד יוני 2008 ביחס ליוני 2007 (סה"כ 691 תצפיות).

כעת נגדיל את טווח הזמן של ההשקעה ונחשב את התשואות השנתיות הממוצעות שקבלו משקיעים שהחזיקו את מדד ס.פ. 500 במשך 5 שנים רצופות. התצפית הראשונה תחושב לדצמבר 1954 ביחס לדצמבר 1949, לאחר מכן ינואר 1955 ביחס לינואר 1950 וכך הלאה עד יוני 2008 ביחס ליוני 2003 (סה”כ 643 תצפיות).

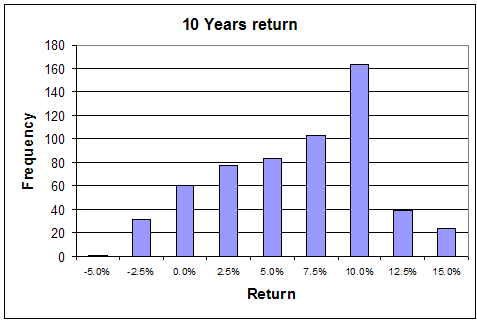

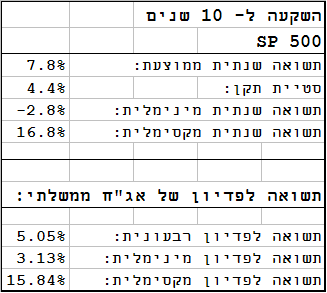

באותו אופן נגדיל את טווח הזמן של ההשקעה ל- 10 שנים ונחשב שוב את התשואה השנתית הממוצעת. התצפית הראשונה תחושב לדצמבר 1959 ביחס לדצמבר 1949 לאחר מכן ינואר 1960 ביחס לינואר 1950 וכך הלאה עד ליוני 2008 ביחס ליוני 1998 (סה”כ 583 תצפיות).

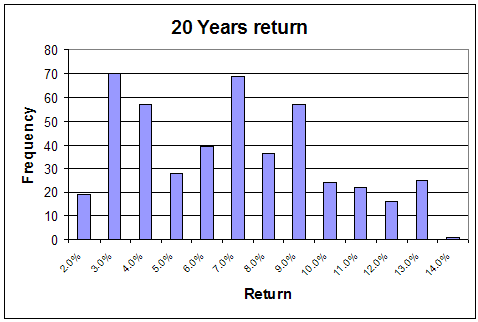

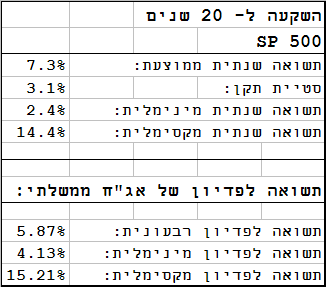

ולבסוף נגדיל את טווח הזמן של ההשקעה ל- 20 שנה ונחשב תשואה שנתית ממוצעת החל מדצמבר 1969 ביחס לדצמבר 1949 ועד ליוני 2008 ביחס ליוני 1988 (סה"כ 463 תצפיות).

התוצאות של כל החישובים הנ"ל מוצגות בתרשימים שלהלן:

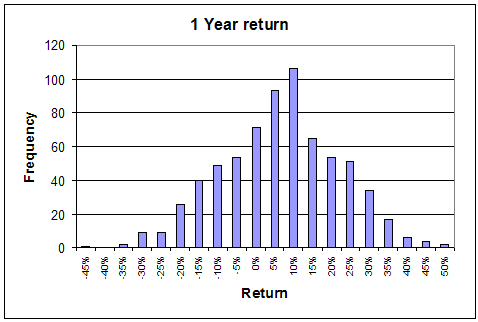

תרשים 1:

התפלגות התשואות בהשקעה לטווח זמן של שנה

בתרשים שלעיל תוכלו לראות את התפלגות התשואות, ובטבלה שמתחתיו נתונים סטטיסטיים עיקריים על התשואות. בציר האופקי של התרשים ניתן לראות את התשואות שקבלו משקיעים, שהשקיעו במדד ס.פ. 500 למשך שנה שלמה. הציר האנכי מציג את השכיחות של התשואות: ככל שהעמודה גבוהה יותר, התשואה שלה שמופיעה בציר האופקי, שכיחה יותר.

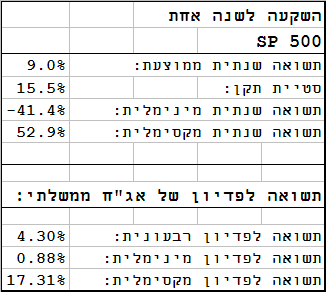

התשואה הממוצעת בהשקעה במדד ס.פ. 500 למשך שנה הייתה 9%. הפיזור של התשואה היה רב מאוד, ההפסד המקסימלי שספגו המשקיעים היה 41.4%- בעוד שהרווח המקסימלי היה 52.9%. הפיזור של התשואה נמדד ע"י סטיית התקן שהייתה 15.5%.

מה הייתה האלטרנטיבה להשקעה במניות?

משקיע היה יכול לרכוש אג"ח של ממשלת ארה"ב לתקופה של שנה ולהבטיח לעצמו את התשואה לפדיון שנותן אותו אג”ח. בחלק השני של הטבלה אנו מציגים את האפשרויות שעמדו בפני המשקיעים באג"ח לטווח זמן של שנה. התשואה לפדיון המינימלית שיכלו המשקיעים לקבל הייתה 0.9% והתשואה לפדיון המרבית הייתה 17.3%. כדי להעריך את האלטרנטיבה השכיחה שעמדה בפני המשקיעים חישבנו את התשואה לפדיון הרבעונית שהייתה 4.3%. המשמעות של התשואה לפדיון הרבעונית היא שבמשך 75% מהתקופה, התשואה לפדיון של האג"ח הייתה שווה או גבוהה ממנה.

לפיכך, משקיע טיפוסי לטווח זמן של שנה היה יכול לבחור בין תשואה בטוחה של 4.3% לתשואה ממוצעת של 9% עם סטיית תקן של 15.5%.

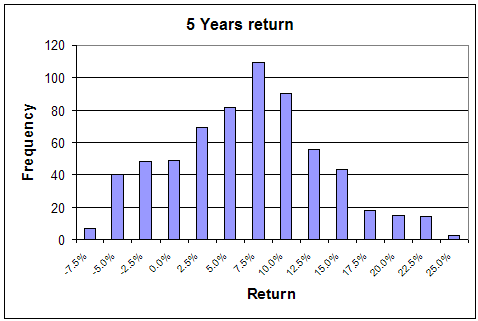

תרשים 2: התפלגות התשואות בהשקעה לטווח זמן של 5 שנים

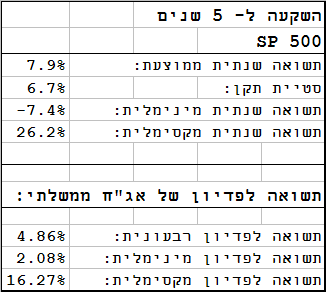

התשואה הממוצעת בהשקעה במדד ס.פ. 500 למשך 5 שנים הייתה 7.9%. הפיזור של התשואה הצטמצם משמעותית ביחס להשקעה לטווח זמן של שנה, ההפסד המקסימלי שספגו המשקיעים היה 7.4%- בעוד שהרווח המקסימלי היה 26.2%. הירידה הגדולה בפיזור של התשואות מתבטאת בירידה מקבילה בסטיית התקן שהייתה 6.7% (לעומת 15.5%).

בחלק השני של הטבלה אנו מציגים את האלטרנטיבות שעמדו בפני המשקיעים בהשקעה באג"ח ממשלתי ל-5 שנים. התשואה לפדיון המינימלית שיכלו המשקיעים לקבל הייתה 2.1% והתשואה לפדיון המרבית הייתה 16.3%. התשואה לפדיון הרבעונית של אג"ח ל- 5 שנים הייתה 4.86%.

לפיכך, משקיע טיפוסי לטווח זמן של 5 שנים היה יכול לבחור בין תשואה בטוחה של 4.86% לתשואה ממוצעת של 7.9% עם סטיית תקן של 6.7%.

תרשים 3: התפלגות התשואות בהשקעה לטווח זמן של 10 שנים

התשואה הממוצעת בהשקעה במדד ס.פ. 500 למשך 10 שנים הייתה 7.8%. הפיזור של התשואה הצטמצם ביחס להשקעה לטווח זמן של 5 שנים, ההפסד המקסימלי שספגו המשקיעים היה 2.8%- בעוד שהרווח המקסימלי היה 16.8%. הירידה בפיזור של התשואות מתבטאת בירידה מקבילה בסטיית התקן שהייתה 4.4% (לעומת 6.7%).

בחלק השני של הטבלה אנו מציגים את האלטרנטיבות שעמדו בפני המשקיעים בהשקעה באג"ח ממשלתי ל-10 שנים. התשואה לפדיון המינימלית שיכלו המשקיעים לקבל הייתה 3.1% והתשואה לפדיון המרבית הייתה 15.8%. התשואה לפדיון הרבעונית של אג"ח ל- 10 שנים הייתה 5.05%.

לפיכך, משקיע טיפוסי לטווח זמן של 10 שנים היה יכול לבחור בין תשואה בטוחה של 5.05% לתשואה ממוצעת של 7.8% עם סטיית תקן של 4.4%.

תרשים 4: התפלגות התשואות בהשקעה לטווח זמן של 20 שנה

התשואה הממוצעת בהשקעה במדד ס.פ. 500 למשך 20 שנה הייתה 7.3%. הפיזור של התשואה הצטמצם ביחס להשקעה לטווח זמן של 10 שנים, התשואה המינימלית שקבלו המשקיעים היה 2.4% בעוד שהתשואה המקסימלית היה 14.4%. מסתבר שבהשקעה ל- 20 שנה המשקיעים לא הפסידו במשך כל התקופה. מצד שני, מכיוון ששיעור האינפלציה הממוצע בארה"ב במהלך התקופה היה 4.1%, תשואה של 2.4% בשנה מבטאת הפסד ראלי (במונחי כוח הקנייה של הכסף) של 28% מערך ההשקעה במשך 20 שנה. הירידה בפיזור של התשואות מתבטאת בירידה מקבילה בסטיית התקן שהייתה 3.1% (לעומת 4.4%).

בחלק השני של הטבלה אנו מציגים את האלטרנטיבות שעמדו בפני המשקיעים בהשקעה באג"ח ממשלתי ל-20 שנה. התשואה לפדיון המינימלית שיכלו המשקיעים לקבל הייתה 4.1% והתשואה לפדיון המרבית הייתה 15.2%. התשואה לפדיון הרבעונית של אג"ח ל- 20 שנה הייתה 5.87%.

לפיכך, משקיע טיפוסי לטווח זמן של 20 שנה היה יכול לבחור בין תשואה בטוחה של 5.87% לתשואה ממוצעת של 7.3% עם סטיית תקן של 3.1%.

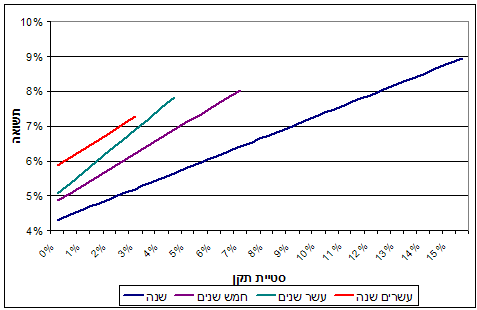

סיכום של האלטרנטיבות שעמדו בפני המשקיעים לטווחי זמן שונים מוצג בתרשים 5 שלהלן.

תרשים 5: תשואות של השקעה לטווחי זמן שונים

כל אחד מהקווים מייצג השקעה לטווח זמן אחר, כאשר קצהו השמאלי של הקו מציג את האלטרנטיבה של השקעה באג"ח ללא סיכון והקצה הימני מייצג את האלטרנטיבה של השקעה במדד ס.פ. 500. על הציר האופקי של התרשים מוצגת סטיית התקן, ועל הציר האנכי מוצגת התשואה. כל נקודה על הקו מייצגת קומבינציה של השקעה במדד ס.פ. 500 עם השקעה חסרת סיכון באג"ח. לדוגמה: הקו הירוק מייצג השקעה ל- 10 שנים. קצהו הימני ביותר מייצג את התשואה וסטיית התקן של מדד ס.פ. 500 לתקופה של 10 שנים (תשואה – 7.8%; סטיית תקן – 4.4%). קצהו השמאלי ביותר מייצג השקעה בטוחה באג"ח ממשלתי עם תשואה לפדיון של 10 שנים (תשואה – 5.05%; סטיית תקן – 0%).

הדבר הראשון שניתן לראות מהתרשים הוא שכל הקווים נמצאים אחד מעל השני. המשמעות היא שמצבו של המשקיע השתפר ככל שהוא הגדיל את טווח ההשקעה שלו.

נניח לדוגמה שמשקיע בחר רמת סיכון שבאה לידי ביטוי בסטיית תקן של 2.5%:

בהשקעה לטווח זמן של שנה התשואה הממוצעת המרבית שהוא היה יכול להשיג הייתה 5% באמצעות תיק השקעות שמורכב מ- 85% אג"ח לשנה ו- 15% מדד ס.פ. 500.

בהשקעה לטווח זמן של 5 שנים התשואה הממוצעת המרבית שהוא היה יכול להשיג הייתה 6% באמצעות תיק השקעות שמורכב מ- 63% אג"ח ל- 5 שנים ו- 37% מדד ס.פ. 500.

בהשקעה לטווח זמן של 10 שנים התשואה הממוצעת המרבית שהוא היה יכול להשיג הייתה 6.6% באמצעות תיק השקעות שמורכב מ- 45% אג"ח ל- 10 שנים ו- 55% מדד ס.פ. 500.

בהשקעה לטווח זמן של 20 שנה התשואה הממוצעת המרבית שהוא היה יכול להשיג הייתה 7% באמצעות תיק השקעות שמורכב מ- 22% אג"ח ל- 20 שנה ו- 78% מדד ס.פ. 500.

הדבר השני שניתן לראות מהתרשים הוא שהתועלת המרבית מהגדלת טווח הזמן של השקעה הייתה במעבר מהשקעה לטווח זמן של שנה להשקעה לטווח זמן של 5 שנים. הביטוי הגרפי לכך הוא המרחק בין הקווים: המרחק בין הקו הסגול, שמייצג השקעה לטווח של 5 שנים, לקו הכחול שמייצג השקעה לטווח זמן של שנה הוא הגדול ביותר.

מה ניתן ללמוד מהניתוח הזה?

-

ניסיון העבר אכן מלמד שהסיכון הכרוך בהשקעה במניות יורד ככל שגדל טווח הזמן של ההשקעה.

-

עם כל זאת גם בטווח זמן ארוך מאוד (20 שנה), השקעה במניות איננה נטולת סיכון. הדוגמה שהוצגה כאן, וכן הדוגמה שמציג נחמיה שטרסלר לגבי השקעה במדד הניקיי, מעידות שמשקיעים עלולים לספוג הפסדים (נומינליים או ראליים) גם בטווחי זמן ארוכים.

מה אפשר לעשות על מנת לצמצם את הסיכון להפסד?

להלן המלצותינו כפי שהן באות לידי ביטוי בתיקי ההשקעות שלנו.

-

לכלול תמיד מרכיב של אג"ח בתיק ההשקעות ללא קשר לטווח הזמן של ההשקעה.

-

לפזר את ההשקעה בין מדדי מניות בצורה רחבה, בין אזורים גאוגרפיים וסקטורים, כדי להקטין את המתאם בין מדדי המניות שבתיק. (בעניין זה ראו דוגמה שהצגנו בסקירה כיצד לבחור שיטת השקעה - שלושה לקחים מן העבר).

-

לרכוש את אותם מדדי מניות שמחירי החברות הכלולות במדד נראים סבירים, או נמוכים, ביחס לנתונים הכלכליים שלהן. בשתי הדוגמאות שהביא נחמיה שטרסלר מדובר ברכישה של מניות בשיאה של בועה בשוק המניות – סוף שנות ה- 90 בשווקים המערביים, וסוף שנות ה- 80 ביפן.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.