פברואר 2009

הסקירה התפרסמה גם ב- The Marker

בשנת 1964 הציג כלכלן צעיר בשם ויליאם שארפ את מודל תמחור הנכסים בשוק ההון הידוע בכנויו: CAPM – Capital Assets Pricing Model. מודל ה- CAPM, שזיכה את שארפ בפרס נובל לכלכלה בשנת 1990, מתבסס על תורת התיקים המודרנית שהוצגה ע"י הארי מרקוביץ כעשר שנים לפני כן. עפ"י מודל ה- CAPM, התשואה של כל מניה היא סכום של תשואה חסרת סיכון ועוד פרמיית סיכון שנגזרת מרמת התנודתיות של המניה ביחס לתשואה של שוק המניות. המשמעות של מודל ה- CAPM היא שהדרך היחידה להשיג תשואה גבוהה יותר מתשואת השוק היא באמצעות הגדלת הסיכון, דבר שאינו משפר את מצבו של המשקיע. המסקנה המעשית שנובעת ממודל ה- CAPM היא שעדיף למשקיע להחזיק תיק מניות גדול שמייצג את כלל השוק. מודל ה- CAPM השפיע באופן דרמטי הן על חוקרים באוניברסיטה והן על מנהלי השקעות מקצועיים. הוא היה אחד הגורמים העיקריים ליצירתן של קרנות אינדקס שעקבו אחרי מדדי שוק (כגון S&P 500) ולהתפתחותה של תעשייה ענפה של תעודות סל ו- ETF.

אולם, מודל ה- CAPM הוא תאורטי ועל מנת לבסס אותו היה צורך להראות שהתוצאות שלו תואמות את המציאות. לפיכך התחילו חוקרים רבים לבדוק מבחינה אמפירית היבטים שונים של המודל. אחת השאלות שנבחנו הייתה האם ישנם גורמים נוספים שמשפיעים על תשואת המניות מעבר לרמת התנודתיות שלהן ביחס לתשואת השוק. הקביעה המרכזית של מודל ה- CAPM היא שאין אפשרות להגדיל את התשואה ללא הגדלת הסיכון ולכן לא אמורים להיות גורמים כאלה. לעומת זאת, מצדדי אסכולת השקעת הערך, שמייצגה העיקרי הוא בנג'מין גרהם, טענו שהשקעה במניות שלהן מכפילי רווח נמוכים תביא בטווח הארוך לתשואה עודפת ביחס להשקעה במניות עם מכפילי רווח גבוהים.

שני כלכלנים אמריקאים, יוג'ין פמה וקנת פרנץ', ערכו סדרת מחקרים על ההשפעה של יחסי הערך (Value Ratios) על תשואת המניות. לשם כך הם מיינו את כל המניות שנסחרות בשוק עפ"י כל אחד מיחסי הערך ובנו שני תיקי השקעות שכללו את 30% מהמניות בעלות יחסי הערך הגבוהים ביותר והנמוכים ביותר. לדוגמה: תיק שמוין עפ"י מכפיל הרווח וכלל את 30% מהמניות בעלות מכפיל הרווח הגבוה ביותר נקרא תיק של חברות "צמיחה"; במקביל תיק שכלל את 30% מהמניות בעלות מכפיל הרווח הנמוך ביותר נקרא תיק של חברות "ערך". חברות צמיחה מתאפיינות בשיעור צמיחת רווחים גבוה, ומרבית רווחיהן מושקעים בחזרה בחברה ולא מחולקים כדיבידנדים. לעומתן חברות ערך הן בדרך כלל חברות מבוססות, ששיעור הצמיחה של רווחיהן נמוך, והן מחלקות את רובו כדיבידנדים. כאשר השוו פמה ופרנץ' את התשואות של תיק מניות הערך עם תיק מניות הצמיחה הם מצאו שבדיוק כמו במשל הצב והארנב של איזופוס, חברות הערך השיגו באופן עקבי את חברות הצמיחה והניבו למשקיעים תשואה עודפת לאורך זמן.

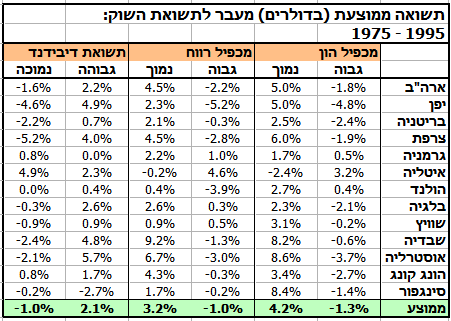

על מנת לוודא שלא מדובר בתופעה מקרית הם ערכו בדיקות על תקופות זמן ארוכות ובמספר רב של שווקים. סיכום של הבדיקות הנ"ל התפרסם בשנת 1997 במאמר שסקר את שווקי המניות ב- 13 מדינות במשך תקופה של עשרים שנה (1975-1995). בכל אחד מהשווקים הנ"ל בדקו פמה ופרנץ' את התשואות של תיק מניות ערך ותיק מניות צמיחה, ביחס לתשואה הכללית של אותו שוק, באמצעות סיווג לפי שלושה יחסי ערך: מכפיל הון, מכפיל רווח ותשואת דיבידנד.

בסיווג לפי מכפיל הון הניבו תיקי מניות הצמיחה (מכפיל הון גבוה) תשואה ממוצעת שהייתה נמוכה ב- 1.3% מהתשואה הממוצעת של שווקי המניות שנבדקו. בכל המדינות, למעט גרמניה, איטליה והולנד, הייתה התשואה הממוצעת של תיק מניות הצמיחה נמוכה מהתשואה הממוצעת של שוק המניות באותה מדינה. לעומת זאת התשואה הממוצעת של תיק מניות הערך (מכפיל הון נמוך) הייתה גבוהה ב- 4.2% מהתשואה הממוצעת של שווקי המניות שנבדקו. בכל המדינות, למעט איטליה, הייתה התשואה הממוצעת של תיק מניות הערך גבוהה מהתשואה הממוצעת של שוק המניות באותה מדינה.

תוצאות דומות התקבלו גם כשהמניות סווגו לפי מכפיל רווח ותשואת דיבידנד.

התוצאות שקבלו פמה ופרנץ', שנתמכו ע"י תוצאות דומות שקבלו גם חוקרים אחרים, העמידו בסימן שאלה את מודל ה- CAPM. היה צורך להסביר מדוע מניות ערך מניבות תשואה גבוהה יותר ממניות צמיחה. שני ההסברים שהוצעו לתופעה זו מבטאים את המחלוקת שקיימת בין הכלכלנים לגבי התנהגותו של שוק המניות.

פמה ופרנץ' טענו שעודף התשואה של מניות הערך נובע מתוספת סיכון שכרוכה בהשקעה בהן. לפיכך הם הרחיבו את מודל ה- CAPM וטענו שבנוסף לסיכון שנובע מהתנודות של שוק המניות הכללי ישנו סיכון נוסף שכרוך בהשקעה במניות ערך. אולם, כפי שהם עצמם מודים באחד ממאמריהם, הסבר זה הוא קצת מאולץ כי לא ברור ממה נובע הסיכון הנוסף שכרוך במניות ערך. יתרה מזאת, עפ"י ההיגיון דווקא מניות הצמיחה שמחיריהן מבוססים על תחזית לרווחים עתידיים אמורות להיות מסוכנות יותר. למרות זאת, הגישה של פמה ופרנץ' היא עדיין הגישה המקובלת באקדמיה, בעיקר מכיוון שהיא תומכת בתאוריית השוק היעיל.

ההסבר האלטרנטיבי, שמקורו בכלכלה ההתנהגותית, טוען שעודף התשואה של מניות הערך הוא ביטוי לכך ששוק המניות איננו יעיל (כלומר שמודל ה- CAPM איננו נכון). משקיעים לוקים באופטימיות יתר ביחס לחברות צמיחה ומוכנים לשלם עבורם מחירים בלתי סבירים ביחס לרווחיותן העתידית. במקביל משקיעים לוקים בפסימיות יתר לגבי חברות שרווחיותן ירדה ואינם מעריכים נכון את יכולתן להתאושש ולהגדיל את רווחיהן בחזרה. כאשר המציאות טופחת על פני המשקיעים, מחירי מניות הצמיחה יורדים ומחירי מניות הערך עולים ומכאן נובע עודף התשואה.

האם ניתן לנצל את עודף התשואה של מניות הערך?

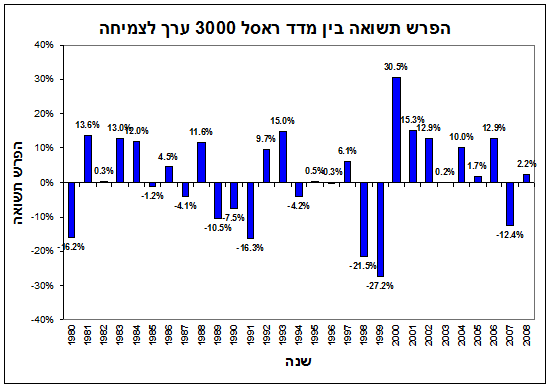

כמו כל אסטרטגיה בשוק המניות, גם השקעה במניות ערך איננה פתרון קסם. חשוב לזכור שמניות הערך מניבות תשואה ממוצעת עודפת, אולם אין משמעות הדבר שבכל נקודת זמן התשואה שלהן תהיה עודפת. נדגים זאת באמצעות מדד ראסל 3000 שעוקב אחרי שוק המניות האמריקאי ומכסה כ- 98% משווי השוק שלו. חברת ראסל מפרסמת, בנוסף למדד הכללי, שני מדדים נוספים: ראסל 3000 צמיחה (ניתן להשקיע בו באמצעות ETF שסימולו IWZ) וראסל 3000 ערך (ניתן להשקיע בו באמצעות ETF שסימולו IWW). חלוקת החברות עפ"י סיווג של ערך וצמיחה נעשית באמצעות שני קריטריונים: מכפיל הון ותחזיות אנליסטים לצמיחת רווחים. בגלל השימוש בשני קריטריונים ישנן חברות שנכללות במקביל בשני המדדים (דוגמה בולטת היא חברת האנרגיה אקסון מוביל שהיא אחת מעשרת החברות הגדולות בשני המדדים); עם כל זאת, הסקטור הגדול ביותר במדד הצמיחה הוא סקטור הטכנולוגיה, בעוד שהסקטור הגדול ביותר במדד הערך הוא הסקטור הפיננסי. בגרף שלהלן מוצג הפרש התשואה בין מדד הערך למדד הצמיחה החל משנת 1980 שבה פורסמו המדדים לראשונה.

במהלך תקופה זו, היו 18 שנים שבהן הניב מדד הערך תשואה גבוהה יותר ממדד הצמיחה ורק 11 שנים שבהן התשואה של מדד הצמיחה הייתה גבוהה יותר. השנים המוצלחות מבחינת מניות הצמיחה היו 1991 ו- 1998-9 שבהן חברות הטכנולוגיה הובילו את שוק המניות האמריקאי. כדאי לשים לב שלמרות שמדד הערך מוטה לכיוון הסקטור הפיננסי, בשנת 2008 הוא בכל זאת הניב תשואה עודפת ביחס למדד הצמיחה.

השקעה במדד ראסל 3000 ערך בתחילת 1980 הייתה מניבה בסוף שנת 2008 עודף תשואה מצטבר של 30% ביחס להשקעה מקבילה במדד הצמיחה. המשמעות היא תשואה עודפת שנתית ממוצעת של כ- 1%.

לעומת זאת, השקעה במדד הערך בתחילת 1989 הייתה מניבה בסוף שנת 2008 (לאחר 20 שנה) תשואה מצטברת נמוכה ב- 2% ביחס להשקעה מקבילה במדד הצמיחה. כלומר בתקופה זו הייתה דווקא למדד הצמיחה תשואה עודפת שנתית ממוצעת של כ- 0.1%.

לבסוף, עודף התשואה השנתית של מדד הערך ביחס למדד הצמיחה ב- 10 השנים האחרונות (כלומר מתחילת 1999) היה 3.4%.

חשוב לציין שהתשואות שלעיל אינן כוללות דיבידנדים ומתייחסות רק לרווחי הון. כאשר מכניסים גם דיבידנדים לחישוב, יתרונו של מדד הערך גדל מכיוון שתשואת הדיבידנד שלו גבוהה יותר. כך למשל, התשואה השנתית הממוצעת של מדד ראסל 3000 ערך, כולל דיבידנדים, בעשר השנים האחרונות הייתה 1.7%, לעומת תשואה שנתית ממוצעת מקבילה של 4%- למדד הצמיחה. תוספת הדיבידנדים הגדילה את עודף התשואה השנתי של מדד הערך ביחס למדד הצמיחה מ- 3.4% ל- 5.7%.

לסיכום, הניסיון ההיסטורי מלמד שמניות ערך מניבות, בדרך כלל, תשואה גבוהה יותר מתשואת השוק. עם כל זאת, צריך לזכור שתשואה עודפת זו איננה מובטחת, והיו תקופות שבהן מניות הערך הניבו תשואה נחותה ביחס לתשואת השוק.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.