מרץ 2009

סקירה זו התפרסמה גם ב- The Marker

מהן הסיבות למשבר הכלכלי שאנו חווים בימים אלה? רוב הפרשנים מתמקדים בשני גורמים: מצד אחד חוסר אחריות, ותאוות בצע משולחת רסן, של מנהלי בנקים ומוסדות פיננסיים אחרים; מצד שני מנגנוני פיקוח חלשים, הן בבנקים עצמם, והן אצל הרשויות שאמורות לפקח עליהם. מבלי להמעיט בחומרתם של שני גורמים אלה, כלכלנים רבים סבורים ששורשי המשבר עמוקים יותר ונעוצים בחוסר איזון מתמשך בכלכלה העולמית. ביטוי לכך נתן השבועון "אקונומיסט" בסקירה שפרסם בחודש שעבר: "כשזרם הופך לשיטפון" (When a flow becomes a flood) .

הסיבה לחוסר האיזון בכלכלה העולמית קשורה למונח טכני, שנדיר למצוא אותו בכותרות של העיתונות הכלכלית, ושנקרא "החשבון השוטף".

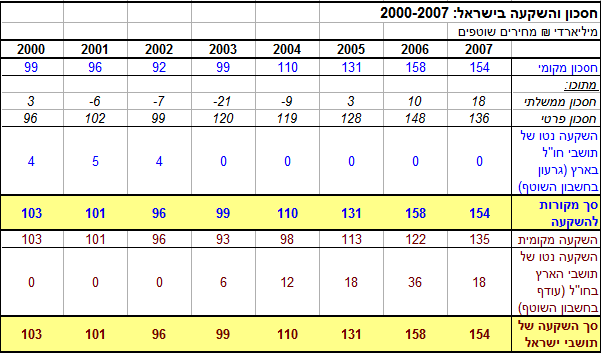

החשבון השוטף מייצג את השורה התחתונה במערכת היחסים הפיננסית בין כל מדינה לשאר העולם. בדיוק כמו במשק בית רגיל, ההכנסה של תושבי המדינה, שמכונה בעגה הכלכלית "הכנסה לאומית", מתחלקת לשלושה שימושים: תשלומי מסים, צריכת מוצרים ושירותים, וחיסכון. החיסכון משמש למימון השקעה בנכסים, הן לשימושם של משקי הבית, קרי: בתי מגורים, והן לשימושו של הסקטור העסקי כגון: בנייה לתעשייה, מסחר ומשרדים, ציוד, מכונות וכיוב'. לשם המחשה נסתכל על נתוני החשבונאות הלאומית של מדינת ישראל מתחילת המאה העשרים ואחת.

בשנת 2002, שהייתה שנת מיתון, חסכו תושבי מדינת ישראל סך של כ- 99 מיליארד ש"ח (החיסכון הפרטי של מדינה מורכב מסך החיסכון של משקי הבית בתוספת רווחים לא מחולקים של חברות עסקיות ועודף הכנסות של גופים לא למטרות רווח). מול החיסכון הפרטי, יצרה הממשלה גירעון של כ- 7 מיליארד ש"ח שאותו היה צריך החיסכון הפרטי לממן. אולם בנוסף לחסכון הפרטי, עמדה לרשות תושבי ישראל גם השקעה נטו מחו"ל של כ- 4 מיליארד ש”ח, שהתבטאה בגירעון בחשבון השוטף. ההשקעה נטו מחו"ל קיזזה במקצת האת הגירעון הממשלתי ואפשרה להגדיל את ההשקעה המקומית לכ- 96 מיליארד ש"ח.

מצב הפוך היה בשנת 2006; החיסכון הפרטי היה כ- 148 מיליארד ש”ח והממשלה סיימה את השנה בעודף של כ- 10 מיליארד ש”ח. סך המקורות הפנויים להשקעה, שעמדו לרשות תושבי ישראל, היה גדול יותר מהביקוש להשקעה במשק הישראלי, שעמד על כ- 122 מיליארד ש”ח. כתוצאה מכך הייתה השקעה נטו של תושבי ישראל בחו"ל, שהתבטאה בעודף בחשבון השוטף, בסך של 36 מיליארד ש"ח.

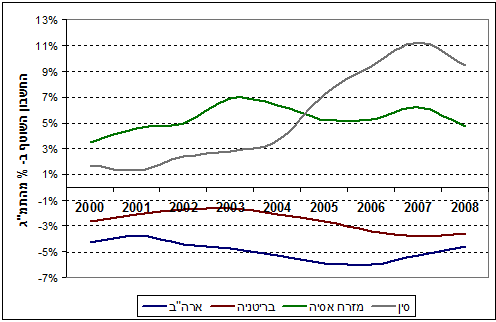

כאמור החשבון השוטף מציג את השורה התחתונה של מערכת היחסים הפיננסית בין כל מדינה לשאר העולם. כאשר מדינה מייבאת הון מחו"ל יש לה גירעון בחשבון השוטף, וכשמדינה מייצאת הון לחו"ל יש לה עודף בחשבון השוטף. גירעון או עודף בחשבון השוטף לא בהכרח מצביעים על חוסר איזון. במצב כלכלי נורמלי היינו מצפים שתהיה זרימת הון מהמדינות המפותחות, שבהן התשואה על ההשקעה נמוכה יחסית, למדינות המתפתחות שבהן התשואה על ההשקעה גבוהה יותר. אולם בעשור האחרון נוצר מצב הפוך לחלוטין: בארה"ב ובבריטניה היה גרעון מתמשך בחשבון השוטף בעוד שבמדינות המתפתחות היה עודף מתמשך בחשבון השוטף (התרשים שלהלן מציג רק את החשבון השוטף של מדינות מזרח אסיה, אולם התמונה דומה גם במדינות מתפתחות אחרות, בעיקר יצואניות של נפט וחומרי גלם).

מזרח אסיה: קוריאה, טאיוון, הונג קונג וסינגפור

במלים אחרות, דווקא תושבי המדינות המתפתחות חסכו חלק נכבד מהכנסתם והעבירו את חסכונותיהם לארה"ב ובמידה מסוימת גם לבריטניה. כתוצאה מכך הייתה זרימת הון בהיקפים אדירים, בעיקר לארה"ב שאליה הוזרמו כ- 800 מיליארד דולר נטו בשנה, שהביאה לביקוש למכשירי חסכון מכל הסוגים. הבנקים האמריקאים נענו לביקוש זה באמצעות הגדלת האשראי לרוכשי דירות, ובמקביל ארזו את ההלוואות ומכרו אותן למשקיעים כאג"ח מגובה משכנתאות. במקביל, הממשל האמריקאי לא התקשה לגייס הון למימון הגירעון בתקציבו, ומשקי הבית בארה"ב יכלו לחסוך פחות ולצרוך יותר.

תופעה זו של חוסר איזון מתמשך בכלכלה העולמית לא נעלמה מעיני הכלכלנים. במשך שנים טענו רואי השחורות שארה"ב לא תוכל להמשיך ללוות כסף משאר העולם לאורך זמן. בנקודה מסוימת המשקיעים יתחילו לחשוש לגבי יכולתה להחזיר את החוב וימשכו את השקעותיהם. דבר זה יביא למשבר כלכלי ופיננסי בארה"ב ולבריחה מהדולר. האופטימיסטים, לעומתם, טענו ששוקי הכספים בארה"ב הם יציבים מספיק ולא נשקפת סכנה למערכת הפיננסית האמריקאית או לדולר. מסתבר ששני הצדדים לוויכוח צדקו רק באופן חלקי. המשבר הוכיח שהמערכת הפיננסית האמריקאית איננה חסינה ממשבר, אולם מצד שני הדולר התחזק בשיאו של המשבר, והביקוש לאג”ח של ממשלת ארה”ב רק התגבר.

כיצד ניתן להסביר תופעה זו? כלכלנים רבים סבורים שהסיבה לכך נעוצה במשבר הפיננסי הקודם שהתרחש לפני כעשור. תושבי המדינות המתפתחות ראו את חסכונותיהם נעלמים במחי יד, והממשלות שלהם נאלצו להתמודד עם בריחת הון ועם מערכות בנקאיות שקרסו בן לילה. הלקח שלהם מהמשבר היה שצריך להגדיל בצורה ניכרת את חסכונותיהם, ולהחזיק אותם במדינות בעלות שווקי כספים מפותחים ונזילים, גם במחיר של תשואה נמוכה. עודף החיסכון של המדינות המתפתחות הוא למעשה מעין תעודת ביטוח כנגד משברים פיננסיים. המשבר האחרון רק חיזק את ההשקפה הזאת; מחקר שנעשה לאחרונה הראה שמדינות מתפתחות, עם עודף ניכר בחשבון השוטף (וכתוצאה מכך גם יתרות מט"ח גדולות), נפגעו פחות מהמשבר.

השאלה המרכזית שעומדת בפני מעצבי המדיניות הכלכלית בעולם היא כיצד למנוע את המשבר הבא. הצעדים שמתוכננים בארה"ב ובמקומות אחרים בעולם, להגברת הרגולציה והפיקוח על המערכת הפיננסית, לא יפתרו את בעיית חוסר האיזון בכלכלה העולמית. על מנת שהכלכלה העולמית תחזור לאיזון צריכים תושבי ארה"ב לצרוך פחות ולחסוך יותר בעוד שתושבי מזרח אסיה ומדינות מתפתחות אחרות צריכים לצרוך יותר ולחסוך פחות. אמנם המשבר הכלכלי כבר מביא לירידה בצריכה הפרטית בארה"ב, אבל במקביל הוא מביא גם לירידה מקבילה בצריכה במדינות המתפתחות. יתרה מזאת, צעדי המדיניות של הממשל בארה"ב, שנועדו להוציא את הכלכלה מהמשבר, הם הפוכים מהמדיניות הנדרשת על מנת להקטין את הצריכה ולהגדיל את החיסכון. הורדת מסים, הגדלת הוצאות הממשלה והורדת הריבית מביאים לעידוד הצריכה ולהקטנת החיסכון. לפיכך, אם מדיניות זו תצליח ותביא ליציאה מהמיתון, היא במקביל תקשה על הכלכלה העולמית לחזור לאיזון.

פתרון אפשרי לבעיית חוסר האיזון הוא באמצעות מהלך עולמי מתואם שיעודד את תושבי המדינות המתפתחות לצרוך יותר ולחסוך פחות. המדינות המפותחות יצטרכו לתת התחייבות אמינה לסייע למדינות המתפתחות במצבי משבר (למשל באמצעות הגדלה משמעותית של תקציבי קרן המטבע העולמית והגמשת הקריטריונים לסיוע). במקביל, המדינות המתפתחות יצטרכו לחזק את רשתות הביטחון הסוציאליות שלהן, על מנת להשיב את האמון של תושביהן ביכולתה של המדינה לדאוג לרווחתם בעתות משבר.

האם מהלך כזה הוא אפשרי? עד כה הניסיונות לתאם מהלכים כלכליים בין המדינות המפותחות למתפתחות לא זכו להצלחה. אולם ייתכן שדווקא המחיר הכבד, אותו משלמת הכלכלה העולמית כתוצאה מחוסר האיזון, יגרום למקבלי ההחלטות להתגבר על חילוקי הדעות ולהגיע להסכמה.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.