פברואר 2010

הסקירה התפרסמה במגזין יועצי ההשקעות של ה- The Marker

מוטיב כמעט קבוע בסקירות שלנו הוא שקרנות נאמנות מתקשות להכות את מדדי היחס. אולם הפעם נביא דוגמה לקבוצה של קרנות שהצליחה, כמעט באופן גורף, לעשות זאת. המדובר בקרנות נאמנות שמשקיעות בחברות נדל"ן ישראליות. בבורסה לני"ע בתל אביב נסחרות היום 9 קרנות, שמסווגות בקטגוריה של מניות בארץ - נדל”ן, ושהיו קיימות גם לפני שלוש שנים (איננו לוקחים בחשבון קרנות ששינו התמחות). כשמרחיבים את תקופת הבדיקה לחמש שנים מצטמצם מספר הקרנות ל- 6.

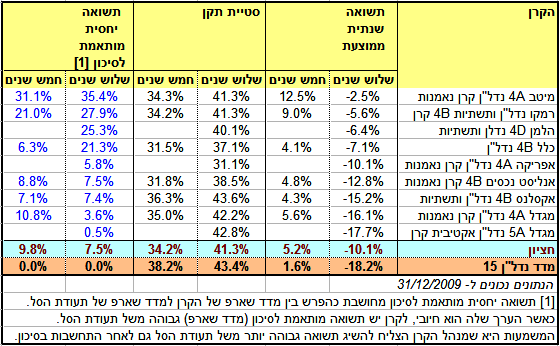

שלושת השנים האחרונות היו קשות מאוד למשקיעים בנדל"ן. התשואה השנתית החציונית של תשע קרנות הנדל"ן הייתה 10.1%-. למעשה אף אחת מהקרנות לא הצליחה לתת למשקיעים תשואה חיובית. בראש טבלת התשואות עומדת קרן מיטב נדל"ן עם תשואה שנתית ממוצעת של 2.5%-, ואילו בתחתיתה נמצאת קרן מגדל נדל"ן אקטיבית עם תשואה שנתית ממוצעת של 17.7%-.

אלטרנטיבה לקרנות נאמנות שמשקיעות בנדל"ן הוא מדד ת"א נדל"ן 15 שכולל את חמש עשרה המניות בעלות שווי השוק הגבוה ביותר מתחום הנדל"ן שנסחרות בבורסה (חברות שכלולות בענף "נדל"ן ובינוי" וכן חברות השקעה שמרבית הכנסותיהן נובעות מתחום הנדל"ן). משקיעים יכולים להשקיע במדד נדל"ן 15 באמצעות מגוון של תעודות סל. אולם מסתבר שהשקעה במדד נדל"ן 15 הניבה תשואה גרועה בהרבה משל כל הקרנות – 18.2%-.

כשמרחיבים את תקופת המדידה לחמש שנים ההשקעה בקרנות הנדל"ן כבר איננה נראית כלכך גרועה. התשואה החציונית של ששת הקרנות בקבוצה עומדת על 5.2%. בראש טבלת התשואות עומדת שוב קרן מיטב נדל"ן עם תשואה של 12.5% ואילו בתחתיתה נמצאת קרן כלל נדל"ן עם תשואה של 4.1%. ההשוואה למדד נדל"ן 15 מראה שוב שכל הקרנות הצליחו להניב תשואה גבוהה יותר. התשואה השנתית הממוצעת של המדד בחמש השנים האחרונות הייתה 1.6% בלבד. מכיוון שתעודות הסל שעוקבות אחרי מדד הנדל"ן הן חדשות יחסית השתמשנו לצורך ההשוואה במדד עצמו. בפועל המשקיעים במדד היו מקבלים תשואה נמוכה יותר עקב דמי הניהול שגובות תעודות הסל.

האם קרנות הנדל"ן הצליחו להניב תשואות גבוהות יותר באמצעות הגדלת הסיכון? בחינה של סטיות התקן של הקרנות ביחס לסטיית התקן של מדד נדל"ן 15 מראה שהתשובה לכך היא לא. למעשה סטיות התקן של מדד נדל"ן 15, הן לשלוש שנים (43.4%) והן לחמש שנים (38.2%), היו גבוהות יותר מסטיות התקן של רוב הקרנות.

על מנת לבחון מיהן הקרנות שהניבו תשואה מותאמת לסיכון גבוהה יותר השתמשנו במדד שארפ:

מדד שארפ = (תשואת הקרן – תשואה של נכס חסר סיכון) / סטיית התקן של הקרן

כדי לבחון את ביצועיהם של מנהלי הקרנות יש להשוות את התשואה המותאמת לסיכון של הקרן לתשואה המותאמת לסיכון של הנכס שמהווה אמת מידה (Benchmark) – במקרה שלנו מדד נדל”ן 15. ההפרש בין התשואה המותאמת לסיכון של הקרן לבין התשואה המותאמת לסיכון של אמת המידה נקרא תשואה יחסית מותאמת לסיכון. כאשר התשואה היחסית מותאמת לסיכון היא אפס אין לקרן שום יתרון מול אמת המידה; כאשר היא גדולה מאפס ביצועי הקרן טובים יותר משל אמת המידה ואילו ערך שלילי משמעו שאמת המידה עדיף על הקרן.

(התשואה היחסית המותאמת לסיכון היא זהה למדד INBEST לדירוג קרנות נאמנות שמתפרסם באתר).

כפי שמשתמע מהנתונים שהצגנו קודם, לכל הקרנות הייתה תשואה יחסית מותאמת לסיכון גבוהה מאפס, כלומר כולן היו עדיפות ביחס למדד נדל”ן 15 גם כשנלקחה בחשבון התנודתיות שלהן. שתי הקרנות הבולטות, הן לתקופה של שלוש שנים והן לתקופה של חמש שנים היו מיטב נדל"ן ורמקו נדל"ן ותשתיות.

ממה נובעת ההצלחה של קרנות הנדל"ן?

ההסבר הסביר ביותר להצלחת קרנות הנדל"ן הוא האפשרות לפיזור רחב. בבורסה בתל אביב נסחרות 136 חברות שמסווגות בקטגוריה של נדל"ן ובינוי ו- 86 חברות שמסווגות בקטגוריה השקעה ואחזקות. קרנות הנדל"ן חופשיות לבחור מניות להשקעה מתוך קבוצה רחבה מאוד של חברות. מצד שני מדד נדל"ן 15 מוגבל רק לחמש עשרה החברות בעלות שווי השוק הגבוה ביותר, ומושפע מאוד כאשר ישנה ירידה חריפה באחת מהחברות האלה (כפי שקרה לאפריקה-ישראל בתקופה האחרונה). יתרה מזאת המשקל המרבי של חברה בקרן נאמנות הוא 10% בעוד שהמשקל המרבי שחברה יכולה לקבל במדד נדל"ן 15 הוא 15%, כך שחברה בודדת משפיעה על המדד הרבה יותר מאשר על קרן נאמנות.

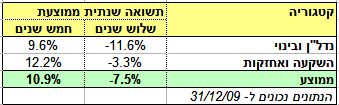

על מנת לבדוק האם האפשרות לפיזור מסבירה את עודף התשואה של קרנות הנדל"ן בדקנו את התשואות של שני המדדים הענפיים הרלוונטיים שמפרסמת הבורסה: מדד נדל"ן ובינוי ומדד השקעה ואחזקות.

התשואה השנתית הממוצעת של מדד נדל"ן ובינוי, שמורכב מכל החברות שמסווגות בקטגוריה זו, הייתה 11.6%- לשלוש שנים ו- 9.6% לחמש שנים.

במקביל התשואה הממוצעת של מדד השקעה ואחזקות הייתה 3.3%- לשלוש שנים ו- 12.2% לחמש שנים.

תיק שהיה מורכב משני המדדים האלה בחלקים שווים, היה נותן תשואה של 7.5%- לשלוש שנים ו- 10.9% לחמש שנים. התשואה של תיק כזה הייתה עדיפה על התשואה של רוב הקרנות הן לתקופה של שלוש שנים והן לתקופה של חמש שנים. רק ארבע קרנות מתוך תשע הצליחו לתת תשואה גבוהה יותר מהתשואה הממוצעת של שני המדדים במשך שלוש שנים. לעומת זאת בתקופה של חמש שנים רק קרן אחת מתוך שש הצליחה לתת תשואה גבוהה יותר מהתשואה הממוצעת של שני המדדים.

לרוע המזל, אין למשקיעים אפשרות להשקיע במדד נדל"ן בעל פיזור רחב. לאור זאת בקטגוריית הנדל"ן יש לקרנות הנאמנות יתרון, לא כלכך בגלל יכולתם של המנהלים לבחור מניות, אלא יותר בגלל אפשרויות הפיזור שעומדות בפניהם.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.