אוגוסט 2010

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

שלושת השנים האחרונות היו קשות מאוד עבור המשקיעים והחוסכים בכל העולם. מרבית אפיקי השקעה הניבו תשואות שליליות והסבו למשקיעים הפסדים ניכרים. אולם אפיק השקעה אחד הניב תשואה שנתית ממוצעת של קרוב ל-9% גם בתקופה זו. אין מדובר בקרן גידור או באפיק השקעה מתוחכם במיוחד, אלא דווקא באג"ח צמוד למדד של ממשלת ישראל.

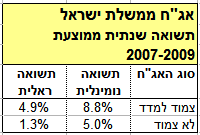

מדד האג"ח הממשלתי הצמוד, שמפרסמת הבורסה לני"ע, עלה בשלושת השנים האחרונות (2007-2009) בשיעור שנתי ממוצע של8.8% שמשמעו תשואה שנתית ראלית (בניכוי אינפלציה) של 4.9%. אמנם גם מדד האג"ח הממשלתי הלא צמוד (שחר וגילון) עלה בתקופה המקבילה, אולם בשיעור צנוע בהרבה – תשואה שנתית נומינלית של 5% שמשמעה תשואה שנתית ראלית של 1.3%.

האם ההשקעה באג"ח ממשלתי צמוד היא אווזה שמטילה ביצי זהב? בחינה של תשואות האג"ח הממשלתי במשך 20 השנים האחרונות מראה שאסור לקפוץ למסקנות חפוזות.

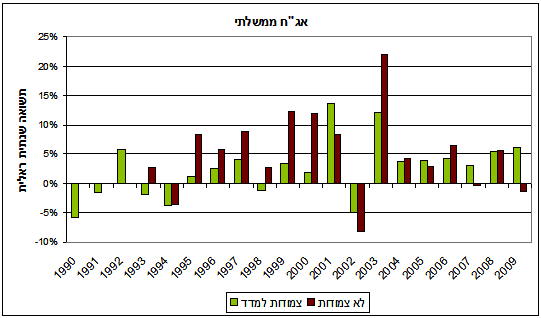

למרות התדמית שיש לאג"ח הממשלתי כהשקעה סולידית ובטוחה, מסתבר שבטווח הקצר גם היא חשופה לתנודות די חריפות. במהלך עשרים השנים האחרונות (1990-2009) נעו התשואות השנתיות הראליות של האג"ח הממשלתי הצמוד בין 13.8% ל- 5.8%-. מסתבר שבמשך 6 מתוך 20 השנים האחרונות הניבה ההשקעה באג"ח ממשלתי צמוד תשואה ראלית שנתית שלילית.

המשקיעים באג"ח ממשלתי לא צמוד היו חשופים לתנודות חריפות עוד יותר. התשואות הראליות של האג"ח הממשלתי הלא צמוד נעו במשך 17 השנים האחרונות בין 22% ל- 8.3%- (ממשלת ישראל התחילה להנפיק אג"ח לא צמוד רק במהלך 1992). השקעה באג"ח לא צמוד הניבה למשקיעים תשואה ראלית שלילית במשך 4 מתוך 17 השנים האחרונות.

אג"ח ממשלתי מהווה מרכיב מרכזי בתיקי החיסכון הפנסיוני של הציבור. עבור החוסכים לטווח ארוך חשובות יותר התשואות של האג"ח הממשלתי לפרקי זמן ארוכים ולא התנודות השנתיות.

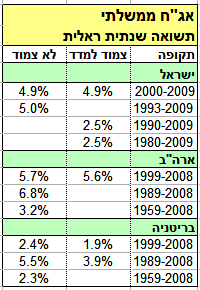

התשואה הראלית של אג"ח ממשלתי צמוד ולא צמוד בעשור האחרון (2000-2009) הייתה זהה ועמדה על 4.9%. בעשרים השנים האחרונות (1990-2009) הייתה התשואה הראלית השנתית של האג"ח הממשלתי הצמוד 2.5% ואילו האג"ח הממשלתי הלא צמוד הניב ב- 17 השנים האחרונות (1993-2009) תשואה ראלית שנתית של 5%. גם כשמאריכים את תקופת הבדיקה לשלושים שנה (1980-2009) נשארת התשואה הראלית השנתית של האג"ח הצמוד ללא שינוי - 2.5%.

האם ניתן להסיק מכך שבטווח הארוך אג"ח לא צמוד עדיף על אג"ח צמוד?

מסתבר שמסקנה כזאת היא שגוייה. הסיבה לתשואות הראליות הגבוהות של האג"ח הלא צמוד היא שבתחילת שנות ה-90 שררה בישראל אינפלציה דו ספרתית, וכתוצאה מכך שערי הריבית שנאלצה הממשלה לשלם על החוב הלא צמוד שלה היו גבוהים בהתאם. מכיוון שבנק ישראל הצליח להוריד בהדרגה את קצב האינפלציה, זכו המשקיעים באג"ח הלא צמוד בתשואות ראליות גבוהות.

כיצד עומדות תשואות האג"ח הממשלתי בישראל ביחס לתשואות המקבילות במקומות אחרים בעולם?

בארה"ב אג"ח ממשלתי צמוד הוא המצאה חדשה יחסית. בעשור האחרון (1999-2008) התשואה הראלית השנתית של אג"ח ממשלתי בארה"ב הייתה כמעט זהה בשני המסלולים: 5.6% באג"ח ממשלתי צמוד ו- 5.7% באג"ח ממשלתי לא צמוד. לתקופות ארוכות יותר ישנם נתונים רק לגבי אג"ח ממשלתי לא צמוד. בעשרים השנים שבין 1989-2008 הייתה התשואה הראלית השנתית של אג"ח ממשלתי 6.8% ואילו בחמישים השנים שבין 1959-2008 הייתה התשואה הראלית השנתית 3.2%. גם בארה"ב שררה בתחילת שנות ה-90 אינפלציה גבוהה יחסית ושערי הריבית ששילמה הממשלה עבור החוב שהנפיקה נעו בין 9% בתחילת התקופה ל-6% בסופה. לפיכך התשואה הראלית הגבוהה בעשרים השנים האחרונות היא תוצאה של מקרה מיוחד זה ואין להסיק ממנה לגבי העתיד.

בבריטניה האג"ח הממשלתי הצמוד קיים כבר במשך תקופה ארוכה יותר. התשואות הראליות על אג"ח צמוד של ממשלת בריטניה היו 1.9% בעשור שבין 1999-2008 ו- 3.9% בעשרים השנים שבין 1989-2008. התשואות הראליות של האג"ח הלא צמוד היו 2.4% בעשור שבין 1999-2008, 5.5% בעשרים השנים שבין 1989-2008 ו- 2.3% בחמישים השנים שבין 1959-2008.

גם בבריטניה האג"ח הלא צמוד הניב תשואה ראלית גבוהה בעשרים השנים האחרונות בגלל שעורי אינפלציה גבוהים בתחילת שנות ה-90 שירדו בהדרגה.

מסתבר שבמדידה לאורך פרקי זמן ארוכים התשואה הראלית של אג"ח ממשלתי (צמוד ולא צמוד) מתכנסת לטווח של 2%-3%. כלכלנים מסבירים את קיומו של שער ריבית חיובי בתכונה נפשית שנקראת "העדפת זמן" – הכנסה שניתנת לנו היום עדיפה בעינינו ביחס להכנסה שתינתן לנו בעתיד. התכנסותם של שעורי התשואה הראליים של אג"ח ממשלתי במדינות שונות לערכים דומים מעידה ששיעור העדפת הזמן במדינות שונות הוא דומה.

מהן המסקנות למשקיעים?

-

ראשית חשוב לזכור שאג"ח ממשלתי יכול להיות תנודתי למדי ולכן איננו נותן הגנה אפקטיבית למשקיעים בטווח הקצר. למשקיעים שזקוקים למכשירי השקעה לטווחי זמן קצרים, ואינם יכולים לקחת סיכונים, עדיף להשתמש במק"מ או בפיקדונות בנקאיים.

-

משקיעים צריכים לבנות לעצמם מערכת ציפיות ראליות לגבי התשואות הסבירות בחסכון סולידי לטווח ארוך. למרות התשואות הגבוהות של האג"ח הצמוד בשלושת השנים האחרונות, צריך לצפות שהשקעה באג"ח ממשלתי לטווחי זמן ארוכים תניב תשואה שנתית ראלית ממוצעת של 2%-3% בשנה. הגדלת התשואה בחסכון לטווח ארוך מחייבת גם הגדלה מקבילה בסיכון באמצעות אג”ח קונצרני, מניות ונדל”ן.

-

מכיוון שהאינפלציה העתידית היא לא ודאית, אג"ח צמוד בדרך כלל עדיף על אג"ח לא צמוד. אולם ישנם מקרים מסוימים שבהם ניתן לקבל תשואות גבוהות יותר מהשקעה באג"ח לא צמוד. כאשר האינפלציה עולה והבנק המרכזי מעלה את שער הריבית לרמות גבוהות על מנת להוריד את האינפלציה, יכולים המשקיעים באג"ח לא צמוד לטווח ארוך לקבל תשואות ראליות גבוהות ביחס לתשואות המקבילות של האג”ח צמוד. אולם חשוב לזכור שהתנאי לכך הוא שהבנק המרכזי אכן יצליח להוריד את קצב האינפלציה. במידה וזה לא קורה, ההימור עשוי להסתבר כשגוי ולהניב תשואות ראליות נמוכות ביחס לאג”ח הצמוד.

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.