ינואר 2008

בתחילת חודש ינואר 2008 פרסם ה- THE MARKER את תוצאות הדירוג השנתי שלו לקרנות נאמנות. הדירוג מתבסס בעיקרו על חישוב של מדד אלפא למדגם של קרנות. מדד אלפא משמש גם לדירוג קופות גמל וקרנות השתלמות באתר גמל-נט של משרד האוצר. במקביל, באתרINBEST אנו מפרסמים דירוגים של קרנות נאמנות, קרנות השתלמות וקופות גמל, המבוססים על מדד שארפ.

משקיע, שאיננו בעל השכלה פיננסית, בוודאי מוצא את עצמו מבולבל משיטות הדירוג השונות ומהמדדים השונים. במיוחד נשאלת השאלה מה ההבדל בין המדדים השונים ולאיזה מדד צריך להאמין?

לאור זאת החלטנו להשוות את התוצאות של שני המדדים ולראות האם ישנם הבדלים בין דירוג קרנות נאמנות עפ"י מדד אלפא לדירוג הקרנות עפ"י מדד שארפ.

מה זה מדד שארפ?

מדד שארפ משווה את תוספת התשואה שהשיגה הקרן, מעבר לתשואה של נכס חסר סיכון, לסיכון שהקרן לקחה על עצמה. ערך גבוה של מדד שארפ משמעו שהקרן הצליחה להגדיל את התשואה שלה ללא הגדלה מקבילה של הסיכון. מדד INBEST מדרג קרנות נאמנות באמצעות השוואה של מדד שארפ של הקרן למדד שארפ של מדד ההשוואה (לדוגמה: מדד ת"א 100 ישמש כמדד השוואה לקרן שמשקיעה במניות של מדד ת"א 100).

תיאור מלא של מדד שארפ וכיצד אנו משתמשים בו לדירוג קרנות נאמנות תוכלו למצוא כאן; הדגמה של שיטת החישוב של מדד INBEST תוכלו למצוא כאן.

מה זה מדד אלפא?

מדד אלפא מתבסס על ההנחה שהתשואה של קרן נאמנות היא סכום של שלושה רכיבים:

להלן נסביר את כל אחד מהמרכיבים (הסבר מפורט על שיטת החישוב של מדד אלפא ניתן למצוא בקובץ הנספחים – נספח א'):

תשואה חסרת סיכון - התשואה שניתן לקבל מהשקעה בנכס חסר סיכון. לצורך החישובים שלהלן השתמשנו בתשואה של מק"מ ל- 3 חודשים כתשואה חסרת סיכון.

פרמיית הסיכון של השוק – ההפרש בין התשואה של שוק המניות לתשואה חסרת הסיכון. זוהי תוספת התשואה שנדרשת ע"י המשקיעים כדי לפצות אותם על הסיכון הכרוך בהשקעה במניות. כאשר מדרגים קרן נאמנות, תשואת השוק הרלוונטית היא התשואה של מדד ההשוואה של הקרן. למשל במקרה של קרן שמשקיעה במדד ת"א 100 פרמיית הסיכון של השוק תחושב כהפרש שבין התשואה של מדד ת"א 100 לתשואה חסרת הסיכון.

מקדם הסיכון השיטתי (ביטא) – מודד את רמת הסיכון של הקרן ביחס למדד ההשוואה שלה.

כאשר ביטא קטן מ- 1, עלייה של 1% בתשואה של מדד ההשוואה תביא לעליה של פחות מ- 1% בתשואת הקרן; לעומת זאת ירידה של 1% בתשואת מדד ההשוואה תביא לירידה של פחות מ- 1% בתשואת הקרן.

כאשר ביטא גדול מ- 1, עלייה של 1% בתשואה של מדד ההשוואה תביא לעליה של יותר מ- 1% בתשואת הקרן; לעומת זאת ירידה של 1% בתשואת מדד ההשוואה תביא לירידה של יותר מ- 1% בתשואת הקרן.

מדד לתשואה עודפת (אלפא) – מודד את התשואה העודפת של הקרן, מעבר לתשואה חסרת סיכון ולפרמיית הסיכון.

כיצד מחשבים את מדד אלפא ומדד שארפ?

החישוב של מדד שארפ, ושל מדד INBEST הנגזר ממנו, הוא פשוט ומבוסס על ארבע פעולות חשבון.

חישוב מדד אלפא, לעומת זאת, הוא מורכב יותר, ומתבצע באמצעות טכניקה סטטיסטית שנקראת רגרסיה לינארית.

אם ברצונכם בהסבר מלא על שיטת החישוב של מדד אלפא תוכלו למצוא אותו בקובץ הנספחים – נספח א'.

לאחר שחושבו מדדי אלפא וביטא, ניתן באמצעותם לחשב את מדד INBEST

(לעומת זאת אי אפשר לחשב את מדד אלפא באמצעות מדד INBEST) .

הקשר המתמטי בין מדד אלפא למדד INBEST מוצג בקובץ הנספחים – נספח ב'.

השוואת דירוג קרנות באמצעות מדד אלפא לדירוג באמצעות מדד INBEST:

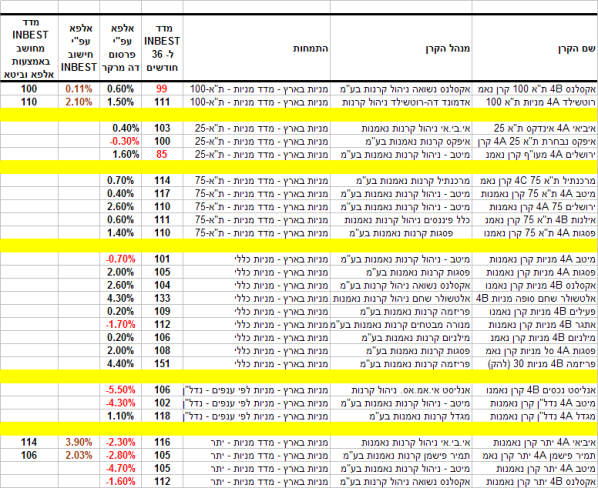

בטבלה שלהלן השווינו את הדירוג שהוצג ב- THE MARKER , שמבוסס על מדד אלפא, לדירוג שמבוסס על מדד INBEST. הדירוג מתייחס לתקופה של שלוש שנים (2005 – 2007) ורק לאותן קרנות שהיו פעילות במשך כל התקופה. הנתונים של מדד אלפא לקוחים מתוך הפרסום ב- THE MARKER; הנתונים של מדד INBEST לקוחים מהאתר ומתייחסים למדד לתקופה של 36 חודשים (ניתן למצוא את המדד ל- 36 חודשים של כל קרן במסך הפרטני שלה – להלן קישור לדוגמה למסך של קרן רוטשילד ת"א 100). לא השווינו את הדירוג של קרנות חו"ל מכיוון ש THE MARKER השתמש, כמדד השוואה, במדד מניות עולמי על מנת לדרג קרנות שמשקיעות באזורים גאוגרפיים שונים. מדד INBEST, לעומת זאת, משווה כל קרן למדד השוואה שרלוונטי לה (לדוגמה: קרן שמשקיעה בארה"ב מושווית למדד SP500). יש לציין, שבכתבה ב- THE MARKER, הסתייגה גם הכתבת מהדירוג של קרנות חו"ל וכתבה שיש חוסר הלימה בין הקרנות המדורגות למדד ההשוואה.

מדד ת"א 100:

לקרן רוטשילד ת"א 100 היה דירוג גבוה הן עפ"י מדד אלפא והן עפ"י מדד INBEST.

לקרן אקסלנס ת"א 100 היה מדד אלפא חיובי, אך קרוב לאפס, ומדד INBEST נמוך מ- 100 באופן גבולי (מדד INBEST שווה ל- 100 צריך להיות מקביל למדד אלפא שווה ל- 0).

בסה"כ התאמה כמעט מלאה בין המדדים.

מדד ת"א 25:

לקרן אי.בי.איי ת"א 25 היה מדד אלפא חיובי וקרוב ל-0, ומדד INBEST גבוה במקצת מ- 100.

לקרן אייפקס ת"א 25 היה מדד INBEST שווה בדיוק ל- 100, ומדד אלפא שלילי, אך קטן מאוד.

קרן ירושלים מעו"ף הייתה חריגה בכך שמדד אלפא שלה היה חיובי אולם מדד INBEST שלה היה נמוך.

בסה"כ התאמה כמעט מלאה בין המדדים למעט חריג אחד.

מדד ת"א 75:

לכל חמשת הקרנות שנמדדו היה מדד אלפא חיובי ומדד INBEST גבוה מ- 100.

בסה"כ התאמה מלאה בין המדדים.

מדד מניות כללי:

הדירוג עפ"י מדד אלפא משווה את הקרנות הנמדדות למדד מניות כללי של הבורסה לני"ע, בעוד שמדד INBEST משתמש במדד השוואה שמורכב מ- 50% מדד ת"א 100 ו- 50% מדד יתר 120. עם כל זאת התוצאות של שני המדדים כמעט זהות. מתוך 9 הקרנות שנמדדו, ל- 7 הייתה התאמה מלאה במדדים (מדד אלפא חיובי ומדד INBEST גבוה מ- 100).

לקרן מיטב מניות היה מדד אלפא שלילי נמוך ומדד INBEST גבוה מ- 100 באופן גבולי.

קרן אתגר מניות הייתה חריגה בכך שהיה לה מדד אלפא שלילי ומדד INBEST גבוה משמעותית מ- 100.

בסה"כ התאמה כמעט מלאה בין המדדים למעט חריג אחד.

מדד נדל"ן ומדד היתר:

בשתי קבוצות אלה היה חוסר התאמה מלא בין מדד אלפא למדד INBEST, למעט בקרן מגדל נדל"ן.

בדיקה חוזרת של חישוב מדד אלפא:

תוצאות ההשוואה לגבי הקרנות שמשקיעות במדדי הנדל"ן והיתר הפתיעו אותנו, במיוחד לאור העובדה שבשאר מדדי המניות הייתה כמעט התאמה מלאה בין מדד אלפא למדד INBEST. לאור זאת החלטנו לערוך חישוב משלנו למדד אלפא כדי לבדוק את נתונים שהציג THE MARKER. לשם כך חישבנו מדד אלפא לשתי קרנות שמשקיעות במדד היתר (אי.בי.איי ותמיר פישמן), ולשתי קרנות שמשקיעות במדד ת"א 100 (רוטשילד ואקסלנס).

(את תוצאות החישוב המלאות והסברים על שיטת החישוב ניתן למצוא בקובץ הנספחים – נספח ג').

את תוצאות החישוב העיקריות ניתן לראות בטבלה שלעיל בטור השני משמאל:

לגבי מדד ת"א 100, תוצאות החישוב שלנו תואמות את התוצאות של THE MARKER, שני מדדי אלפא הם חיוביים (למרות שערכם שונה). מדד אלפא של קרן אקסלנס הוא קרוב מאוד לאפס ותואם בקירוב את מדד INBEST שערכו 99.

לגבי מדד היתר תוצאות החישוב שלנו הפוכות מהתוצאות של THE MARKER, שני המדדים שחושבו הם חיוביים ובעלי ערך גבוה משמעותית מאפס. תוצאות החישוב שלנו למדדי אלפא תואמות את הערכים של מדדי INBEST שהם גבוהים מ- 100.

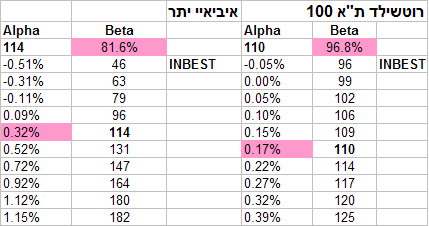

על מנת לוודא שהתוצאות שלנו נכונות, השתמשנו בקשר המתמטי בין מדדי אלפא וביטא למדד INBEST (ראו קובץ נספחים – נספח ב') וחישבנו את מדדי INBEST של ארבעת הקרנות באמצעות אומדני אלפא וביטא שקיבלנו.

תוצאות החישוב מוצגות בטבלה שלעיל בטור השמאלי ביותר והן תואמות במדויק את מדדי INBEST שחושבו באמצעות מדדי שארפ.

במילים אחרות, ישנה התאמה כמעט מלאה בין מדד אלפא ומדד INBEST שנגזר ממדד שארפ.

אז באיזה מדד כדאי להשתמש?

למעשה לא משנה באיזה מדד תשתמשו, מכיוון ששני המדדים נותנים תוצאות כמעט זהות. על מנת להמחיש זאת אנו מציגים בטבלה שלהלן את מדדי אלפא ו- INBEST לשתי קרנות. לכל קרן חישבנו את מדדי INBEST עפ"י מדד ביטא שלה וטווח של נתונים אפשריים למדד אלפא (ראו הסבר על רווח סמך למדד אלפא בקובץ הנספחים – נספח ג').

הטבלה ממחישה בבירור ששני המדדים נותנים תוצאות כמעט זהות.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.