אפריל 2008

בחלקה הראשון של הסקירה הראינו כיצד הקצאת נכסים בין מניות לאג"ח מקטינה את הסיכון של תיק ההשקעות. לאחר שהחלטתם מהו חלקו של התיק שיושקע במניות, קבעתם למעשה את רמת הסיכון שאליה אתם מוכנים להיחשף. בשלב הבא עליכם להחליט במה אתם רוצים להשקיע: באיזה סוגי מניות ובאיזה סוגי אג”ח?

תורת המימון מלמדת אותנו שפיזור ההשקעה, בין מספר אפיקים, מביא תועלת למשקיע.

התועלת מפיזור ההשקעה קשורה למתאם שבין אפיקי ההשקעה השונים.

מה זה מתאם בין אפיקי השקעה?

המתאם מבטא את הקשר בין שני אפיקי השקעה. מקדם המתאם, שמודד את מידת הקשר בין אפיקי השקעה יכול לקבל ערכים בין 1 ל-( 1-):

-

כאשר מקדם המתאם שווה 1 ישנו קשר ישר (לינארי) בין שני אפיקי ההשקעה; כאשר ישנה עליה/ירידה באפיק אחד תהיה עליה/ירידה מקבילה באפיק השני.

-

כאשר מקדם המתאם הוא בין 0 ל- 1 ישנו קשר חיובי חלש בין שני אפיקי ההשקעה; כאשר ישנה עליה/ירידה באפיק אחד בדרך כלל תהיה עליה/ירידה באפיק השני, אבל הקשר ביניהם הוא חלש יותר.

-

כאשר מקדם המתאם הוא 0 אין קשר בין שני אפיקי ההשקעה.

-

כאשר מקדם המתאם הוא שלילי, ישנו קשר הפוך בין שני אפיקי ההשקעה; כאשר יש עליה באפיק אחד בדרך כלל תהיה ירידה באפיק השני.

התועלת מפיזור ההשקעות בין מספר אפיקים, נובעת מכך שהמתאם בין אפיקי ההשקעה השונים הוא בדרך כלל קטן מ- 1.

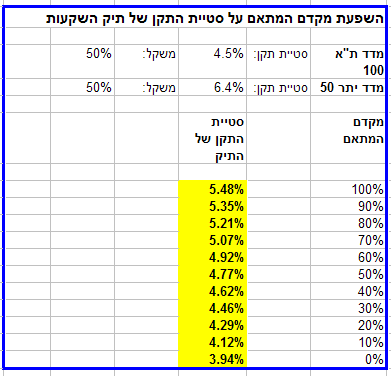

על מנת להמחיש זאת תסתכלו בטבלה שלהלן:

נניח שאתם רוצים לבנות תיק השקעות, שמחולק שווה בשווה, בין שתי תעודות סל: תעודה שעוקבת אחרי מדד ת"א 100 ותעודה שעוקבת אחרי מדד יתר 50. כצפוי, רמת הסיכון של מדד יתר 50 גבוהה יותר משל מדד ת"א 100, דבר המתבטא בכך שסטיית התקן שלו גבוהה יותר.

רמת הסיכון הכוללת של התיק נמדדת באמצעות סטיית התקן שלו, שמוצגת בעמודה המודגשת בצהוב. כאשר מקדם המתאם בין מדד יתר 50 למדד ת"א 100 הוא 1 (או באחוזים 100%) סטיית התקן הכוללת של התיק תהיה הממוצע בין סטיות התקן של כל אחד מהמדדים. אבל, כאשר מקדם המתאם נמוך מ- 1 סטיית התקן של התיק תהיה קטנה יותר מממוצע.

ככל שהמתאם בין אפיקי ההשקעה נמוך יותר, הסיכון הכולל של התיק פוחת, דבר שמשפר את התועלת למשקיע.

לפיכך, בחירת אפיקי ההשקעה שירכיבו את התיק שלכם, צריכה לקחת בחשבון את מקדמי המתאם ביניהם.

בעזרת בסיס הנתונים שלנו, שכולל סדרות רבות של מדדים ותעודות סל, חישבנו סדרה של מקדמי מתאם, שיכולים לסייע לכם בבניית תיק השקעות שלכם.

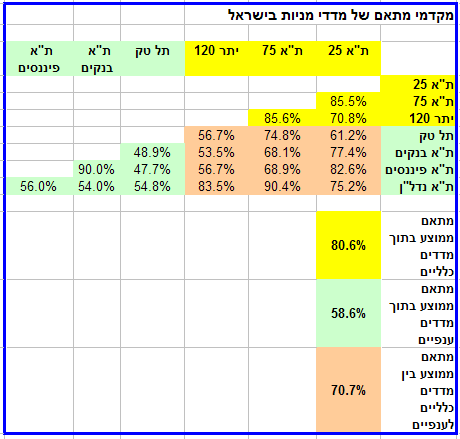

הטבלה הראשונה מציגה את מקדמי מתאם בין מדדי מניות בישראל:

כל ערך בחלקה העליון של הטבלה הוא מקדם המתאם בין המדד שנמצא על הציר האופקי למדד שנמצא על הציר האנכי. כך למשל הערך הראשון בצד ימין למעלה – 85.5% - הוא מקדם המתאם בין מדד ת"א 25 (על הציר האופקי) למדד ת"א 75 (על הציר האנכי). ככלל קיים מתאם חיובי בין כל מדדי המניות, שמתבטא בכך שהערכים של מקדמי המתאם נעים בין 50% ל- 90%, והמתאם הממוצע בין כל מדדי המניות הוא 70%. לפיכך כאשר מקדם המתאם הוא מעל 70% נגדיר אותו כגבוה, ואילו מקדמי מתאם נמוכים מ- 70% יוגדרו כנמוכים.

המדדים מחולקים לשתי קבוצות: מדדי מניות כלליים (מסומנים בצהוב), ומדדי מניות ענפיים (מסומנים בירוק). בחלק התחתון של הטבלה מוצגים מקדמי המתאם הממוצעים בתוך כל קבוצה, ומקדם המתאם הממוצע בין המדדים הכלליים למדדים הענפיים (מקדמי המתאם והמקדם הממוצע מסומנים בכתום).

מקדם המתאם הממוצע בתוך מדדי המניות הכלליים, שעומד על 80.6%, הוא הגבוה ביותר, למרות העובדה שאין חפיפה בין המניות שנכללות בכל מדד. לעומת זאת מקדם המתאם הממוצע בתוך מדדי המניות הענפיים, שעומד על 58.6%, הוא הנמוך ביותר. מקדם המתאם הממוצע בין מדדי המניות הענפיים למדדי המניות הכלליים, שעומד על 70.7%, נמצא בדיוק בגבול שבין מתאם גבוה למתאם נמוך.

המסקנה מכך היא שתיק הכולל תעודות סל שעוקבות אחרי מדדי מניות בישראל יהיה בעל סטיית תקן נמוכה יותר אם הוא יכלול תעודת סל שעוקבת אחרי מדד כללי אחד, ובנוסף לכך מספר תעודות סל שעוקבות אחרי מדדי מניות ענפיים.

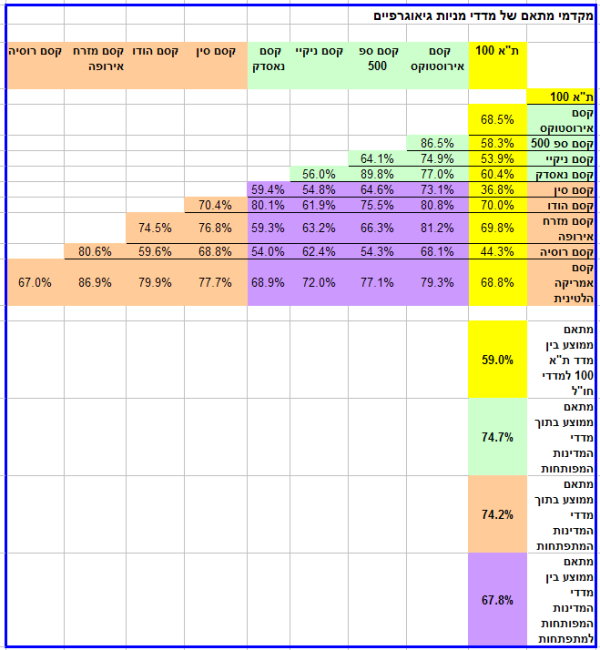

הטבלה השנייה מציגה את מקדמי מתאם בין תעודות סל שעוקבות אחרי מדדי מניות גאוגרפיים:

גם כאן ניתן לראות שקיים מתאם חיובי בין מדדי המניות השונים, למרות הפיזור הגאוגרפי הרחב, מקדמי המתאם נעים בין 40% ל- 90%, ומקדם המתאם הממוצע הוא 70%.

המדדים מחולקים לשלוש קבוצות: מדד ת"א 100 (מסומן בצהוב) שמייצג את שוק המניות הישראלי; מדדי מניות של מדינות מפותחות (מסומנים בירוק); ומדדי מניות של מדינות מתפתחות (מסומנים בכתום).

בחלק התחתון של הטבלה מוצגים: מקדם המתאם הממוצע בין מדד ת"א 100 לשאר מדדי מניות בחו"ל; מקדמי המתאם הממוצעים בתוך כל אחת מהקבוצות (מדינות מפותחות ומדינות מתפתחות); ומקדם המתאם הממוצע בין מדדי מניות של מדינות מפותחות למדדי מניות של מדינות מתפתחות (מקדמי המתאם והמקדם הממוצע מסומנים בסגול).

מקדם המתאם הממוצע בין מדד ת"א 100 למדדי המניות בחו”ל, שעומד על 59%, הוא הנמוך ביותר. כמוכן, המתאם הממוצע בין מדדי המניות במדינות המפותחות למדדי מניות במדינות מתפתחות, שעומד על 67.8%, גם הוא נמוך יותר ממקדם המתאם הממוצע. לעומת זאת, מקדמי המתאם הממוצעים בתוך המדינות המפותחות ובתוך המדינות המתפתחות, שעומדים על 74.7% ו- 74.2% בהתאמה, גבוהים במקצת ממקדם המתאם הממוצע.

המסקנות מכך הן:

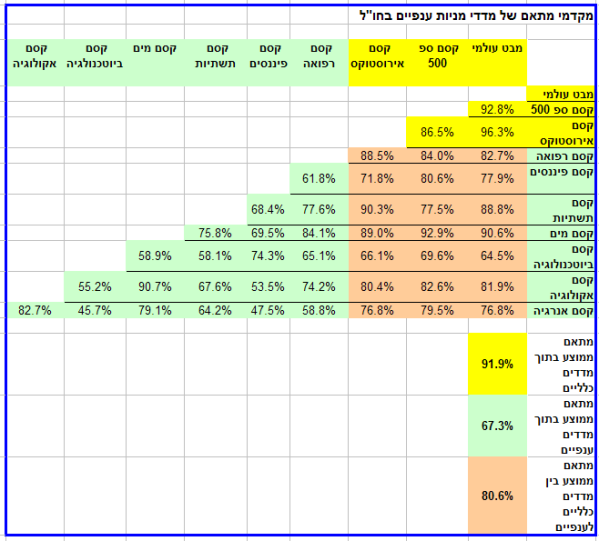

הטבלה השלישית מציגה את מקדמי מתאם בין תעודות סל שעוקבות אחרי מדדי מניות ענפיים בחו”ל:

שוב ניתן לראות שקיים מתאם חיובי בין מדדי המניות השונים, למרות הפיזור הענפי הרחב, מקדמי המתאם נעים בין 45% ל- 95% והמתאם הממוצע הוא 80%.

המדדים מחולקים לשתי קבוצות: מדדי מניות כלליים (מסומנים בצהוב), ומדדי מניות ענפיים (מסומנים בירוק). בחלק התחתון של הטבלה מוצגים מקדמי המתאם הממוצעים בתוך כל קבוצה, ומקדם המתאם הממוצע בין המדדים הכלליים למדדים הענפיים (מקדמי המתאם והמקדם הממוצע מסומנים בכתום).

המתאם הממוצע בין מדדי המניות הכלליים, שעומד על 91.9%, הוא הגבוה ביותר. לעומת זאת המתאם הממוצע בין מדדי המניות הענפיים, שעומד על 67.3%, הוא הנמוך ביותר. המתאם הממוצע בין מדדי המניות הענפיים למדדי המניות הכלליים, שעומד על 80.6% נמצא בדיוק בגבול שבין מתאם גבוה למתאם נמוך.

המסקנה מכך היא שתיק הכולל תעודות סל שעוקבות אחרי מדדי מניות בחו"ל יהיה בעל סטיית תקן נמוכה יותר, אם הוא יכלול תעודת סל שעוקבת אחרי מדד כללי אחד, ובנוסף לכך מספר תעודות סל שעוקבות אחרי מדדי מניות ענפיים.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.