פברואר 2010

הסקירה התפרסמה גם ב- The Marker

פרשנים רבים מכנים העשור הראשון של המאה ה- 21 בתואר הלא מחמיא "העשור האבוד למשקיעים". הסיבה לכך היא שתיקי השקעות לטווח ארוך, שנבנו על סמך ההנחות שהיו מקובלות עד כה, הניבו תשואות ראליות שליליות.

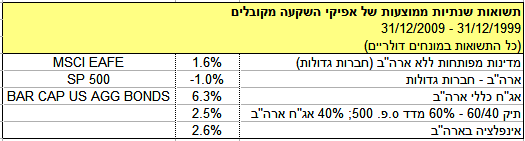

מדד SP 500 שנחשב כמייצג של שוק המניות האמריקאי הניב בעשור האחרון תשואה שנתית ממוצעת (במונחים דולריים) של 1%-. גם הגדלת הפיזור לא הייתה מסייעת למשקיעים מכיוון שמדד MSCI EAFE שמייצג את המדינות המפותחות מחוץ לארה"ב הניב תשואה שנתית ממוצעת של 1.6% (גם כן במונחים דולריים). מכיוון ששיעור האינפלציה השנתי הממוצע בארה"ב בעשור האחרון היה 2.6%, שווקי המניות הניבו למשקיעים בארה"ב תשואה ראלית שלילית.

תיק החיסכון המקובל בארה"ב, עבור החוסכים לטווח הארוך, הוא תיק מאוזן שמכונה תיק 60-40 שמורכב מ- 60% מניות של חברות בארה"ב ו- 40% אג"ח אמריקאיות. התשואה השנתית הממוצעת של תיק 60-40, שנמדדת באמצעות מדד SP 500 ומדד אג"ח כללי בארה"ב (שכולל אג"ח ממשלתי ואג"ח חברות), הייתה בעשור האחרון 2.5%, פחות משיעור האינפלציה. יתרה מזאת, תיקי פנסיה רבים לא הצליחו להשיג אפילו את התשואה הזאת עקב דמי ניהול גבוהים ומעברים שגויים בין אפיקי השקעה. מודל החיסכון המקובל בארה"ב, שעל פיו ממליצים יועצי ההשקעות מהו שעור החיסכון הרצוי לפנסיה, מניח שיעור תשואה שנתי ממוצע של 8% - יותר מפי שלוש מהתשואה שהשיג תיק 60-40 בפועל.

למרות תמונה עגומה זו, מצבם של המשקיעים לא היה חייב להיות כלכך גרוע; כך טוענים רוברט ארנוט וג'והן ווסט במאמר שפרסמו לאחרונה (Was it really a lost decade). ארנוט הוא היו"ר והמייסד של חברת Research Affiliates שעוסקת בפיתוחם של מדדי יסוד [1], ואילו ווסט הוא מנהל פיתוח מוצרים באותה חברה.

הסיבה העיקרית לתשואות הגרועות בעשור האחרון, טוענים ארנוט וווסט, היא שתיק ההשקעות הטיפוסי בארה"ב איננו מפוזר מספיק ואיננו בנוי בצורה נכונה. ההנחה המקובלת שהשקעה ב- 500 החברות של מדד SP יוצרת פיזור מספיק היא מוטעית. פיזור השקעות נכון צריך להתבצע בין אפיקי השקעה שונים, שמסתבר שגם בעשור האחרון לא היו מתואמים ביניהם. על מנת להמחיש את טענתם מציגים ארנוט וווסט רשימה של אפיקי השקעה עם התשואות שלהם בעשור האחרון.

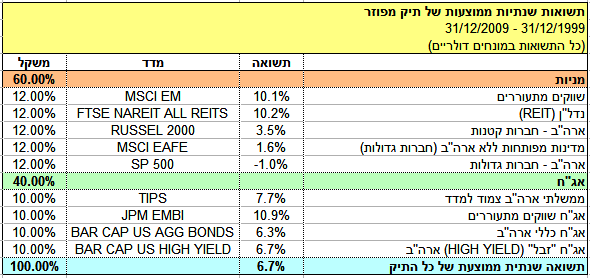

באופן קצת מפתיע, קרנות הריט [2] היו האפיק המנייתי המשתלם ביותר בעשור האחרון והניבו תשואה שנתית ממוצעת של 10.2%, למרות המשבר בענף הנדל”ן. גם השקעה במדד מניות של שווקים מתעוררים הניבה תשואה שנתית ממוצעת של 10.1%. באפיק האג"חי, השקעה במדד אג"ח ממשלתי של שווקים מתעוררים הניבה תשואה שנתית של 10.9%, ואפילו השקעה במדד אג"ח ממשלתי צמוד למדד של ממשלת ארה"ב הניבה תשואה נאה של 7.7%. למעשה הבעיה של המשקיעים בעשור האחרון התמקדה במניות של חברות גדולות במדינות המפותחות, שמפאת משקלן הדומיננטי בכל מדדי המניות גררו את תיקי ההשקעות לתשואות נמוכות כלכך.

זהו לדעתם של ארנוט וווסט שורש הבעיה. שיטת השקלול המקובלת של מדדי המניות מבוססת על ההנחה שהשוק הוא יעיל ושמחירי המניות משקפים בכל מצב את ערכן הכלכלי של החברות. אולם העשור האחרון, שבו חוו המשקיעים הן את בועת מניות הטכנולוגיה והן את בועת הנדל"ן, המחיש בבירור שהנחה זו איננה נכונה. כאשר מתרחשות בועות בשווקים, משקלן של החברות שערך השוק שלהן מתנפח הופך להיות דומיננטי בתוך מדדי המניות; כאשר הבועה מתפוצצת גוררות חברות הבועה את התשואות של מדדי השוק כלפי מטה.

דרך פשוטה שבאמצעותה יכולים משקיעים להתגבר על בעיה זו היא לבנות את תיק ההשקעות שלהם כך שלכל אפיק השקעה יהיה משקל שווה. לשם המחשה נסתכל על תיק ששומר על היחס של 60-40 בין מניות לאג”ח, אבל כל אפיק השקעה מקבל משקל שווה. מרכיב המניות בתיק כולל חמישה מדדי מניות (שכל אחד מקבל משקל של 12%): מדד SP500 (חברות גדולות בארה”ב), מדד MSCI EAFE (חברות גדולות במדינות מפותחות מחוץ לארה"ב), מדד RUSSEL 2000 (חברות קטנות בארה"ב), מדד קרנות ריט ומדד מניות של שווקים מתעוררים. מרכיב האג"ח בתיק כולל ארבעה מדדי אג"ח (שכל אחד מקבל משקל של 10%): מדד אג"ח של ממשלת ארה"ב צמוד למדד, מדד אג"ח כללי בארה"ב, מדד אג"ח "זבל" (HIGH YIELD) בארה"ב ומדד אג"ח של שווקים מתעוררים.

תיק כזה שהיה מורכב ב- 1/1/2000, ונעזב לנפשו למשך עשר שנים, היה מניב תשואה שנתית ממוצעת של 6.7%. תשואה זו גבוהה באופן משמעותי מהתשואה שהשיג תיק 60-40 סטנדרטי, ובוודאי לא הייתה מצדיקה את התואר "העשור האבוד".

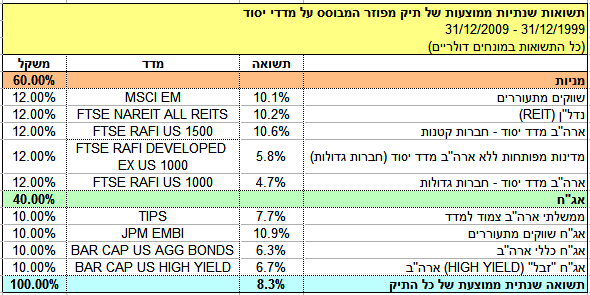

בנוסף לשקלול אפיקי ההשקעה במשקלים שווים, טוענים ארנוט וווסט שבפני המשקיעים היום עומדות אלטרנטיבות נוספות לשיפור התשואה, שלא היו קיימות בתחילת העשור. באופן לא מפתיע, הדרך שהם מציעים היא להחליף את מדדי המניות שמבוססים על שווי שוק במדדי יסוד. כדי להמחיש את טענתם נסתכל שוב על תיק 60-40 שהוצג קודם, ונחשב מה הייתה התשואה שלו אילו הוחלפו מדדי שווי השוק במדדי היסוד המקבילים להם. חשוב לציין שמדדי יסוד לא היו קיימים בתחילת העשור, אולם חברת Research Affiliates מחשבת ומפרסמת את תשואותיהם גם לגבי העבר.

לשם המחשה הוחלפו מדדי שווי השוק העיקריים במדדי היסוד שלגביהם מחשבת חברת Research Affiliates תשואות לעשור האחרון. מדד SP 500 הוחלף במדד FTSE RAFI US 1000 שהוא מדד יסוד שמייצג את החברות הגדולות בארה"ב; מדד MSCI EAFE הוחלף במדד FTSE RAFI DEVELOPED EX US 1000 שהוא מדד יסוד שמייצג את החברות הגדולות במדינות המפותחות מחוץ לארה"ב; מדד RUSSEL 2000 הוחלף במדד FTSE RAFI US 1500 שהוא מדד יסוד שמייצג את החברות הבינוניות בארה"ב.

מכיוון שכל מדדי היסוד הניבו בעשור האחרון תשואות גבוהות יותר משל מדדי שווי השוק, תשואת התיק הייתה עולה ל- 8.3% והייתה עומדת ביעד התשואה המקובל לקרנות פנסיה בארה"ב.

מהו הלקח למשקיעים?

התובנה המרכזית מהנתונים שמציגים ארנוט וווסט, היא שמשקיעים יכולים להגן על עצמם מהשפעתן ההרסנית של הבועות שמתפתחות מידי פעם בשווקים השונים. הדרך לעשות זאת היא באמצעות פיזור רחב בין אפיקי ההשקעה ושקלול התיק במשקלים שווים ולא עפ”י שווי השוק. בנוסף לכך משקיעים יכולים להחליף את מדדי המניות שמבוססים על שווי שוק במדדים מקבילים שמבוססים על שיטות שקלול אלטרנטיביות.

מונחים: