אוקטובר 2010

סקירה זו התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

בנוסף התפרסם גם תרגום של הסקירה לאנגלית - The naifs versus the pros

קרנות נאמנות גמישות הן היהלום שבכתר של בתי ההשקעות. מדיניות ההשקעה של הקרנות הגמישות משוחררת ממגבלות, ולכן התוצאות שמשיגות קרנות אלה משקפות את יכולתם המקצועית של בתי ההשקעות. בגלל חשיבותן לבית ההשקעות, ניהולן של הקרנות הגמישות מופקד בדרך כלל בידי אחד העובדים הבכירים, ולפעמים אפילו בידי המנכ"ל או אחד השותפים. בחינת התוצאות שהניבו הקרנות הגמישות היא מעין מבחן תמציתי ליכולתם של בתי ההשקעות לבחור ני”ע ולתזמן את השוק.

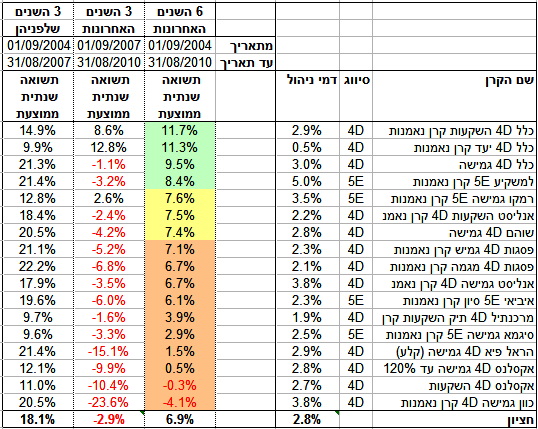

בבורסה לני"ע בתל אביב נסחרות היום 17 קרנות שמסווגות בהתמחות גמישות, ושהיו קיימות גם לפני שש שנים.

לחלק מבתי ההשקעות יש מספר קרנות נאמנות גמישות. כך למשל לכלל יש שלוש קרנות גמישות, ואילו לכל אחד מבתי ההשקעות - אנליסט, פסגות ואקסלנס - יש שתי קרנות גמישות. התשואה החציונית של 17 הקרנות הגמישות בששת השנים האחרונות הייתה 6.9% (הנתונים הם עד ה- 31/8/2010). אולם טווח התשואות של הקרנות הגמישות בתקופה זו היה גבוה מאוד. בראש הטבלה עומדות שלוש קרנות של כלל עם תשואות שנתיות של 11.7% (כלל השקעות), 11.3% (כלל יעד) ו- 9.5% (כלל גמישה). בתחתית הטבלה נמצאות שתי קרנות של אקסלנס עם תשואות שנתיות של 0.5% ו- 0.3%- וקרן של כוון עם תשואה שנתית של 4.1%-.

התשואות של הקרנות הגמישות חושבו גם לשתי תת-תקופות של שלוש שנים. בתקופה שבין 1/9/2004 ועד ה- 31/8/2007 הייתה לקרנות הגמישות תשואה שנתית חציונית של 18.1%. לעומת זאת בתקופה שבין ה- 1/9/2007 ועד ה- 31/8/2010 הייתה התשואה השנתית החציונית 2.9%-. חישוב התשואות לשתי תת-תקופות ממחיש בבירור שכוכבי העבר לא בהכרח מצטיינים בעתיד. שבע מתוך 17 הקרנות הגמישות הניבו תשואות שנתיות של 20% ומעלה בשלושת השנים הראשונות. אולם מסתבר שכל אותן שבע קרנות הניבו תשואות שנתיות שליליות בשלושת השנים שלאחר מכן. בולטת במיוחד היא קרן כוון גמישה שהניבה תשואה שנתית של 20.5% בשלושת השנים ראשונות, אך תשואה שנתית שלילית של 23.6%- בשלושת השנים שלאחר מכן. למעשה היו רק שלוש קרנות מבין 17 הקרנות הגמישות שהניבו תשואות חיוביות בשתי התקופות: כלל השקעות, וכלל יעד - שנמצאות בראש טבלת התשואות - ורמקו גמישה. מסתבר שהתשואות של שלושת הקרנות האלה בתקופה הראשונה היו נמוכות באופן יחסי ולא הצביעו על כך שבתקופה הבאה הן תצלחנה יותר מהאחרות.

הקרנות הגמישות אינן נמכרות לציבור המשקיעים בזול. דמי הניהול החציוניים של 17 הקרנות עומדים על 2.8%, ולרוב הקרנות (15 מתוך 17) יש דמי ניהול הגבוהים מ- 2%. הקרן היקרה ביותר היא למשקיע עם דמי ניהול של 5%, ומהצד השני בולטת לטובה קרן כלל יעד שדמי הניהול שלה הם 0.5% בלבד.

האם הצליחו הקרנות הגמישות להצדיק את דמי הניהול הגבוהים שהן גובות?

על מנת לענות על שאלה זו יש צורך להשוות את ביצועי הקרנות לאמת מידה (Benchmark) שמשקפת אסטרטגיית השקעה דומה. אולם כיצד ניתן לדמות אסטרטגיה של קרן שמדיניות ההשקעה שלה משוחררת מכל מגבלה? בחרתי לעשות זאת באמצעות תיק נאיבי בעל פיזור רחב מאוד שבו יש ייצוג שווה לכל אחד מאפיקי ההשקעה העיקריים.

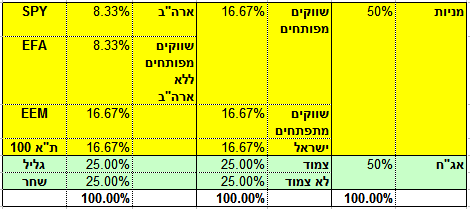

בניית התיק נעשתה במספר שלבים:

ראשית חולק התיק למניות ולאג"ח במשקלים שווים. לאחר מכן חולק מרכיב האג"ח לאפיק צמוד (אג"ח גלילי) ולאפיק לא צמוד (אג"ח שחר) – גם הם במשקלים שווים. לבסוף חולק מרכיב המניות לשלושה אפיקי משנה, גם הם במשקלים שווים:

-

שווקים מפותחים – באמצעות חלוקה שווה בין מדד SP500 שמייצג את שוק המניות האמריקאי, ומדד MSCI EAFA שמייצג את שווקי המניות בשאר המדינות המפותחות.

-

שווקים מתפתחים – באמצעות מדד MSCI לשווקים המתעוררים.

-

ישראל – באמצעות מדד ת"א 100.

תיק כזה מכונה "תיק נאיבי" מכיוון שהוא חסר יומרות, והנחת היסוד שמגולמת בו היא היעדר ידיעה לגבי העתיד. איננו יודעים לקבוע במדויק את רמת הסיכון שמתאימה לנו ולכן התיק מחולק בחלקים שווים בין מניות לאג"ח. איננו יודעים מהו כיוונה העתידי של הריבית ולכן מרכיב האג"ח מחולק בחלקים שווים בין האפיק הצמוד והאפיק הלא צמוד. כמוכן איננו יודעים לבחור מניות או לתזמן את השוק ולכן ההשקעה מפוזרת בין מדדי מניות רחבים שמייצגים את שווקי המניות בעולם ואת השוק הישראלי.

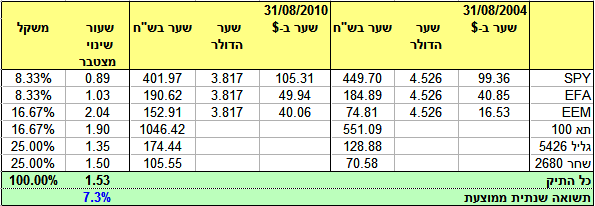

התיק הנאיבי נרכש ב- 31/8/2004 והוחזק עד ה- 31/8/2010 כאשר הפעולה היחידה שנדרשה להחזקתו הייתה השקעה חוזרת של תשלומי הריבית והדיבידנדים. בתום התקופה הושוותה התשואה של התיק הנאיבי לתשואותיהן של הקרנות הגמישות.

בששת השנים האחרונות הניב התיק הנאיבי תשואה שנתית של 7.3%, שעלתה על תשואותיהן של רוב הקרנות הגמישות. 10 קרנות הניבו תשואה נמוכה יותר משל התיק הנאיבי. שלוש קרנות (רמקו, אנליסט ושהם) הניבו תשואות כמעט זהות לתשואה של התיק הנאיבי. רק ארבע קרנות מתוך ה- 17 (שלושת הקרנות של כלל והקרן של למשקיע) הניבו תשואות שהיו גבוהות באופן משמעותי משל התיק הנאיבי. מסתבר שבמבחן שהציב התיק הנאיבי למנהלי הקרנות הגמישות הם לא הצטיינו במיוחד. למרות החופש המוחלט בבחירת השקעות שממנו הם נהנים, רובם הגדול לא הצליחו לתת למשקיעים תשואות גבוהות יותר משל תיק נאיבי שמבוסס על שכל ישר בלבד, וללא יומרה לידע ולמקצוענות.

מהן המסקנות למשקיעים?

השקעה בקרנות נאמנות גמישות מבטאת הבעת אמון מלאה ביכולתו המקצועית של מנהל הקרן. השונות הגבוהה בתשואות של הקרנות הגמישות ממחישה את הסיכון שכרוך בגישה זו. משקיעים עלולים לספוג הפסדים ניכרים כתוצאה מטעויות בשיקול הדעת של מנהל ההשקעות. יתרה מזאת, ביצועי העבר לא בהכרח מצביעים על יכולתם העתידית של מנהלי הקרנות. דווקא הקרנות שהניבו תשואות מאכזבות במהלך התקופה שמה- 1/9/2004 ועד ה- 31/8/2007 הצליחו להניב תשואות גבוהות בשלוש השנים שלאחר מכן ולשמור על תשואה גבוהה במהלך כל התקופה. למרות שהמשקיעים בקרנות גמישות מעדיפים שלא להיות מעורבים בניהול ההשקעות שלהם ולהשאיר את ההחלטות לאנשי המקצוע, מסתבר שעומדת בפניהם החלטה לא פשוטה – לבחור את הקרן שבה ישקיעו. התוצאות של החלטה שגויה עשויות להיות מאוד כואבות בצורה של הפסדים ניכרים. חשוב לדעת שקיימת אלטרנטיבה פשוטה שמתבססת על קנייה והחזקה של תיק נאיבי, חסר יומרות. הניתוח שהוצג כאן ממחיש את יכולתו של התיק הנאיבי להתמודד בהצלחה עם מרבית הקרנות הגמישות.

דוגמאות נוספות לתיקים שמבוססים על גישת "קנה והחזק" ניתן למצוא בתיקי ההשקעות שבאתר.

כלים למשקיעים:

קרנות השתלמות, קופות גמל ותיקים מנוהלים בשיטת INBEST

שיתוף בפייסבוק -

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.