אוגוסט 2011

הסקירה התפרסמה גם במגזין יועצי ההשקעות של ה- The Marker

מחאת הקוטג' שתפסה כותרות בשבועות האחרונים הביאה עמה גם גל של השוואות מחירים בין ישראל למדינות אחרות. השוואות כאלה מצביעות על כך שרמת המחירים אצלנו גבוהה יותר ביחס למדינות מפותחות אחרות. מהן הסיבות לכך שישראל היא מדינה כלכך יקרה? בדרך כלל מונפת אצבע מאשימה כלפי העדר התחרותיות במשק. אולם מבלי לגרוע מחשיבותו של נושא זה, הגורם העיקרי ליוקר המחיה היחסי בארץ הוא התחזקותו של השקל בשנים האחרונות.

הבנק העולמי מפרסם כל שלוש שנים חישוב של שערי החליפין של שוויון כוח הקניה, במסגרת תוכנית ההשוואה הבינלאומית – International Comparison Program - שהוא מפעיל. שער חליפין של שוויון כוח הקניה – Purchasing Power Parity – הוא אותו שער חליפין שמביא לכך שרמות המחירים בשתי מדינות נדונות תהיינה שוות. היחס בין שער החליפין של PPP לשער החליפין האמתי מבטא את רמת המחירים היחסית בין שתי המדינות. שערי החליפין של PPP מתבססים על סקרים שעורך הבנק העולמי בכל שלוש שנים, כשלאחרונה התפרסמו הנתונים לשנת 2008 (1).

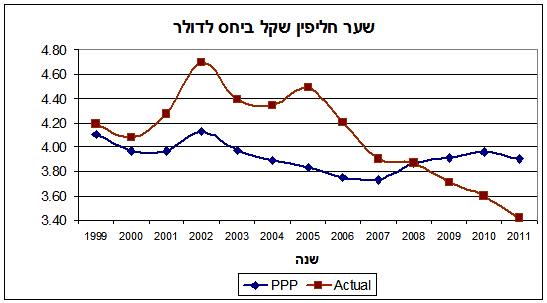

נסתכל למשל על שער החליפין של PPP של השקל ביחס לדולר. במהלך העשור האחרון ירד שער החליפין של PPP עד לשנת 2007, אולם בשנים שלאחר מכן הוא עלה בחזרה לרמתו הקודמת. שער החליפין של PPP בשנת 2000 היה 3.97 ואילו ב- 2010 הוא עומד על 3.96. המשמעות של נתונים אלה היא שהאינפלציה המצטברת בישראל במהלך העשור האחרון הייתה כמעט זהה לאינפלציה המצטברת בארה"ב באותה תקופה. למרות הרושם שרק אצלנו הכל מתייקר, המחירים בארץ לא עלו בקצב מהיר יותר משהמחירים בארה"ב. מצד שני שער החליפין בפועל היה תנודתי מאוד. עד שנת 2008 הוא היה גבוה יותר משער החליפין של PPP, אולם החל משנה זו חלה התחזקות בשקל ושער החליפין בפועל ירד מתחת לשער של PPP. כאמור, רמת המחירים בישראל ביחס לרמת המחירים המקבילה בארה"ב היא למעשה היחס בין שער החליפין של PPP לשער החליפין בפועל.

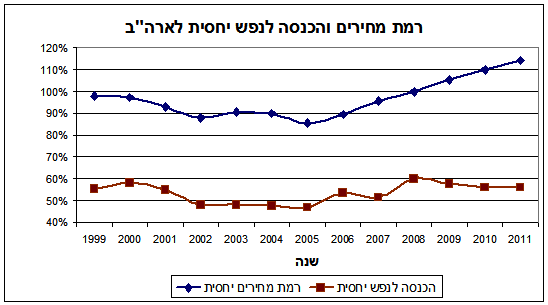

ניתן לראות שמשנת 2000 ועד שנת 2008 הייתה רמת המחירים בארץ כ- 90% מרמת המחירים בארה"ב, אולם בשנת 2010 היא עברה אותה ועמדה על 110% מהרמה המקבילה בארה"ב. במלים אחרות, ישראל יקרה בממוצע ב- 10% ביחס לארה"ב.

האם יוקר המחיה בישראל מוצדק?

שער החליפין של PPP נחשב כמדד לרמת המחירים של שיווי משקל בארצות שבהן רמות ההכנסה לנפש הן דומות. לעומת זאת בארצות שבהן רמת ההכנסה לנפש נמוכה יותר התאוריה הכלכלית צופה שהמטבע המקומי יהיה חלש יותר ביחס לשער החליפין של PPP, או במלים אחרות שהן תהיינה זולות יותר (כפי שיודע כל אחד שיצא לו לבקר במדינה מתפתחת). לפיכך במדינות עם רמת הכנסה לנפש דומה, התאוריה הכלכלית צופה שרמת המחירים היחסית תהיה 100% (או במלים אחרות ששער החליפין בפועל יהיה שווה לשער החליפין של PPP). לעומת זאת רמת המחירים של מדינה עם הכנסה לנפש נמוכה ביחס למדינות עם הכנסה לנפש גבוהה צפויה להיות נמוכה מ- 100%.

רמת ההכנסה לנפש בישראל ביחס לארה"ב נעה בעשור האחרון בטווח של 50%-60% (החישוב נעשה באמצעות השוואה של התמ"ג לנפש בשתי המדינות). לאור זאת היינו מצפים שישראל תהיה זולה יותר ביחס לארה"ב, אולם כאמור החל משנת 2008 ישראל הפכה דווקא ליקרה יותר. נזכיר שוב שהסיבה לעליה של רמת המחירים היחסית בארץ לא נבעה מעליית מחירים מקומית – האינפלציה המצטברת בעשור האחרון הייתה כמעט זהה בארץ ובארה"ב – אלא דווקא מהתחזקותו של השקל.

נסתכל כעת על השוואה דומה ביחס למדינות גוש היורו.

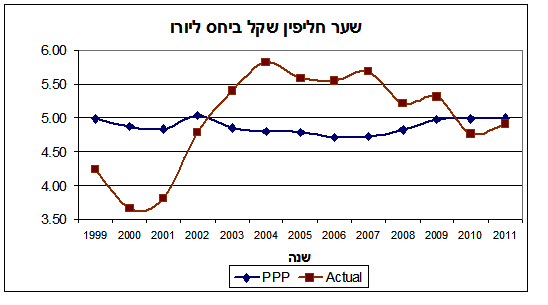

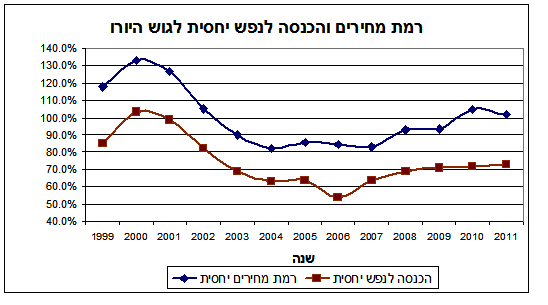

מסתבר שגם בהשוואה לגוש היורו האינפלציה בישראל בעשור האחרון לא הייתה גבוהה במיוחד. שער החליפין של PPP ב- 2010 עומד על 4.99 ואילו בשנת 2000 הוא היה 4.87. הפער באינפלציה המצטברת בין ישראל לאירופה הוא כ- 2.5%, על פני עשור שלם. גם ביחס ליורו שער החליפין בפועל בדרך כלל סטה משער החליפין של PPP - הוא היה נמוך ממנו עד שנת 2003, אולם החל משנה זו היורו התחזק מאוד ביחס לשקל וישראל הפכה לזולה יותר ביחס לגוש היורו. בשנת 2010 חל מהפך כאשר השקל התחזק ביחס ליורו, ושער החליפין בפועל ירד מתחת לשער של PPP.

רמת המחירים בישראל ביחס לגוש היורו נעה בטווח של 80%-90% בין השנים 2003 - 2009, אולם החל מ- 2010 רמת המחירים בארץ היא גבוהה יותר מאשר מקבילתה בגוש היורו. לעומת זאת רמת ההכנסה לנפש בישראל נמוכה יותר מאשר באירופה, ועומדת על כ- 70% מרמת ההכנסה לנפש המקבילה בגוש היורו.

הניתוח שלעיל ממחיש שרמת המחירים היחסית בישראל גבוהה מידי ביחס לרמת ההכנסה היחסית לנפש. הן בהשוואה לארה"ב והן בהשוואה לגוש היורו אנחנו משלמים יותר ומרוויחים פחות. אולם מצד שני אין לנו את מי להאשים, מכיוון שהקפיצה ברמת המחירים היחסית היא בעיקרה תוצאה של התחזקות השקל ולא של האינפלציה המקומית. למעשה אנחנו קרבן של היציבות היחסית שהפגין המשק הישראלי במשבר האחרון.

המשקיעים בישראל בוודאי אינם יכולים להתלונן על השקל החזק. כל אפיקי ההשקעה בישראל – הן האג"ח והן המניות – הניבו בשנים האחרונות תשואות גבוהות יותר ממקביליהן בחו"ל, כתוצאה מהתחזקותו של השקל. אולם הכלכלה שבה ומוכיחה לנו שאין ארוחות חינם – מצד אחד קבלנו תשואות גבוהות יחסית על החסכונות שלנו, אך מצד שני אנו נאלצים לשלם יותר במכולת בהשוואה למדינות אחרות.

מכיוון שאנו נמצאים כעת בפתחו של החופש הגדול, מן הראוי לציין תועלת נוספת שניתן להפיק מהתחזקותו של השקל: החופשות בחו"ל הוזלו ביחס לחופשות בארץ. מנקודת ראות כלכלית בלבד (מבלי להיכנס לדיון ערכי היכן כדאי לבלות את הקיץ) חופשה בחו"ל, בנוסף להיותה זולה יחסית, מביאה גם להגדלת הביקוש למט"ח ובכך מסייעת לבנק ישראל במאמציו להחליש את השקל.

(1) שערי החליפין של PPP מחושבים באמצעות הנתונים של הבנק העולמי לשנת 2008 ושעורי השינוי היחסיים במדד המחירים לצרכן בישראל ובארה"ב, ובישראל ובמדינות גוש היורו.

אנו

מציעים:

ניהול תיק השקעות פסיבי,

על ידי יועץ השקעות.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.