מרץ 2012

הסקירה התפרסמה גם ב- The Marker

בשנת 1994 פרסם ג'רמי סיגל – פרופסור למימון מאוניברסיטת וורטון – את ספרו הידוע "מניות לטווח הארוך". בספר זה טוען סיגל שההשקעה במניות משתלמת תמיד בטווח הארוך מכיוון שהתשואות ההיסטוריות של שוק המניות בארה"ב השיגו את תשואות האג"ח בכל תקופה שעלתה על 20 שנה. הממצאים בספר עוררו עניין ציבורי רב ושכנעו חוסכים רבים בארה"ב להשקיע את כספי הפנסיה שלהם במניות. המשבר של שנת 2008 זעזע את האמונה שמניות תמיד עדיפות על אג"ח בטווח הארוך. הסתבר שגם על פני תקופות של עשרים שנה השקעה במניות יכולה לגרום להפסדים (במיוחד אם בוחנים תשואות ראליות) ואף לפגר אחרי התשואה של אג"ח ממשלתי.

כלל אצבע מקובל קובע שמרכיב האג"ח בתיק השקעות לטווח ארוך צריך להיות שווה לגיל החוסך. כלומר לחוסך בן 30 מתאים תיק השקעות שמורכב מ-30% אג"ח ו-70% מניות. אולם חוסכים רבים מטילים ספק בכלל זה לאור התנודתיות החריפה בשווקי המניות בשנים האחרונות.

פרופסור חווייר אסטרדה מביה"ס לניהול באוניברסיטת ברצלונה, מתייחס לסוגיה זו במאמר שפרסם לאחרונה. אסטרדה השתמש בבסיס הנתונים שבנו שלושה כלכלנים בריטיים - אלרוי דימסון, פול מרש ומייק סטאונטון - שכולל נתונים על שווקי מניות ב- 19 מדינות, מתחילת שנת 1900 ועד סוף שנת 2009 (110 שנים). בסיס הנתונים כולל נתונים מלאים לגבי מחיריהן של כל המניות ב- 19 השווקים, וכן נתונים לגבי הדיבידנדים ששולמו למשקיעים, ומאפשר לחשב את התשואות על ההשקעה במניות. במקביל כולל בסיס הנתונים גם נתונים לגבי התשואות של אג"ח באותן מדינות ומאפשר להשוות תשואות על השקעה במניות ביחס לתשואות על השקעה באג”ח.

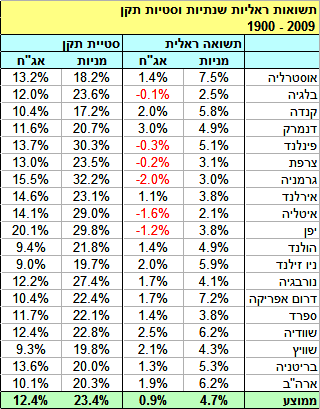

בשלב ראשון בדק אסטרדה את התשואות הראליות (בניכוי שיעור האינפלציה בכל מדינה) על השקעה במניות ובאג"ח, ואת סטיות התקן השנתיות, בתקופה של 110 שנים. מסתבר שעל פני תקופת זמן ארוכה מניות אכן היו השקעה עדיפה ביחס לאג"ח. בכל 19 המדינות הניבו המניות תשואה ראלית חיובית, כאשר ממוצע התשואות של כל המדינות היה 4.7%. השקעה באג"ח לעומת זאת לא תמיד הצליחה להגן על המשקיעים מפני האינפלציה, וב- 6 מדינות הניבה תשואה ראלית שלילית. ממוצע התשואות הראליות של השקעה באג"ח של כל המדינות היה 0.9%. ניתן גם לראות שהתשואה על השקעה במניות הייתה גבוהה יותר מהתשואה על השקעה באג"ח בכל אחת מהמדינות, כאשר פרמיית הסיכון הממוצעת (ההפרש בין תשואת המניות לתשואת האג”ח) עמדה על 3.8%. במקביל סטיות התקן השנתיות של המניות היו גבוהות יותר משל האג"ח בכל 19 המדינות. סטיית התקן השנתית הממוצעת של המניות הייתה 23.4%, כמעט כפולה מסטיית התקן הממוצעת של האג”ח שעמדה על 12.4%.

הנתונים לתקופה של 110 שנים ממחישים שמניות מסוכנות יותר מאג"ח בטווח הקצר, אולם מניבות פרמיית סיכון בטווח הארוך שמפצה את המשקיעים עבור לקיחת הסיכון.

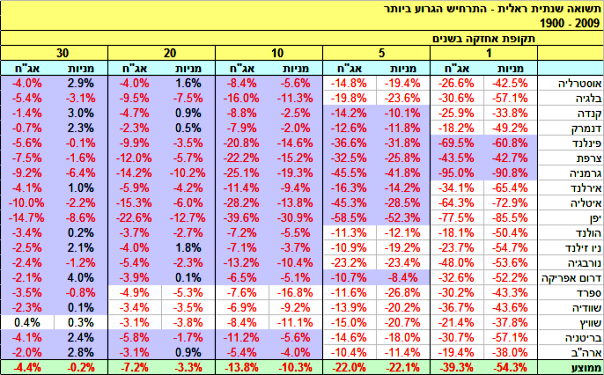

אולם לניתוח שלעיל ישנן מספר מגרעות: ראשית תקופות ההשקעה הרלוונטיות לרוב המשקיעים אינן כלכך ארוכות; שנית מדידת הסיכון באמצעות סטיית התקן עשויה להטעות, מכיוון שלמשקיע חשוב יותר הסיכון להפסד (Downside Risk) מאשר התנודתיות. לפיכך בדק אסטרדה את התשואות הראליות של מניות ואג"ח בתרחיש הגרוע ביותר (Worst Case Scenario). התשואות נבדקו לחמישה פרקי זמן: שנה, חמש שנים, עשר שנים, עשרים שנה ושלושים שנה.

השוואת התרחישים הגרועים ביותר של השקעה במניות ביחס להשקעה באג"ח מציגה תמונה מפתיעה. הן במניות והן באג"ח ההפסד המרבי הולך ופוחת ככל שגדל טווח ההשקעה, אולם מסתבר שהירידה בהפסד המרבי גבוהה יותר במניות מאשר באג”ח. בעוד שהתשואה הראלית הגרועה ביותר באג"ח היא שלילית בכל תקופת אחזקה, במניות המצב שונה. בתקופת השקעה של עשרים שנה ההפסד המרבי ב-5 מתוך 19 המדינות היה למעשה תשואה חיובית נמוכה. בתקופות השקעה של שלושים שנה ההפסד המרבי היה חיובי ביותר ממחצית מהמדינות (10 מתוך 19). כלומר בעוד שבהשקעה באג"ח תמיד יש הסתברות שהמשקיעים יפסידו ללא תלות בתקופת האחזקה, בהשקעה במניות ההסתברות להפסד הולכת ופוחתת ככל שמתארכת תקופת האחזקה.

השוואה בין התשואות הראליות הגרועות ביותר של מניות ושל אג"ח מצביעה על תופעה נוספת. בטווח זמן של שנה, ברוב המדינות (למעט פינלנד, צרפת וגרמניה) ההפסד המרבי במניות היה גבוה יותר מההפסד המרבי באג"ח. הממוצע של התשואות הגרועות ביותר בהשקעה לשנה היה 54.3%- במניות ו- 39.3%- באג"ח. אולם ככל שהתארכה תקופת האחזקה, התהפכה התמונה וההפסד המרבי במניות היה נמוך יותר מההפסד המרבי באג"ח. בתקופת השקעה של חמש שנים ההפסד המרבי במניות היה נמוך יותר מההפסד המרבי באג"ח ב-9 מדינות; בתקופות של עשר ועשרים שנה ההפסד המרבי במניות היה נמוך יותר ביחס לאג"ח ב- 13 מדינות, ואילו בתקופה של שלושים שנה ההפסד המרבי במניות היה נמוך יותר ביחס לאג"ח בכל המדינות למעט שוויץ. ההפסד המרבי הממוצע באג"ח בתקופה של שלושים שנה עמד על 4.4%- לעומת 0.2%- במניות.

מהן המסקנות למשקיעים?

הממצאים של אסטרדה ממחישים מספר תובנות חשובות לגבי השקעה במניות ובאג”ח.

-

השקעה במניות לטווחי זמן קצרים עלולה לחשוף את המשקיעים להפסדים כואבים. לעומת זאת בטווחי זמן ארוכים הסיכון של השקעה במניות יורד וההסתברות לספוג הפסדים פוחתת ויכולה אף להגיע כמעט לאפס בתיק מפוזר. עם כל זאת חשוב לזכור שההסתברות להפסד אף פעם איננה אפס. כך למשל בנובמבר 2011 עברה תשואת האג"ח ל- 30 שנה את תשואת המניות בארה”ב - אירוע נדיר שהתרחש בפעם הקודמת ב- 1861.

-

התנודתיות הרבה בין המדינות השונות ממחישה את חשיבותו של הפיזור. תיק בינלאומי מפוזר הקטין מאוד את ההסתברות להפסד בהשקעה במניות לטווחי זמן ארוכים, והביא אותה כמעט לאפס בטווח זמן של שלושים שנה.

-

מסתבר שהשקעה באג"ח חשופה גם היא לסיכון ועשויה להביא למשקיעים הפסדים כואבים. בשונה ממניות הסיכון באג"ח מצטמצם בהרבה פחות כאשר טווח ההשקעה גדל, וההסתברות להפסדים איננה מתאפסת. הניסיון הישראלי מלמד שניתן לצמצם את הסיכון שכרוך בהשקעה באג"ח באמצעות אג"ח צמוד למדד.

אנו

מציעים:

ניהול תיק השקעות פסיבי,

על ידי יועץ השקעות.

רוצים לקבל את הסקירות והטיפים של INBEST באופן קבוע? השאירו פרטים וכנסו לרשימת התפוצה שלנו.

יש לכם שאלות? רוצים הבהרות לגבי נושא מסוים? כתבו לנו.

אנו עושים מאמץ להביא לכם סקירות וטיפים מקצועיים שיביאו לכם תועלת. עם כל זאת הסקירות והטיפים אינם מהווים המלצה להשקעה וכפופים לתנאי השימוש באתר INBEST.